Валютные курсы, платежный баланс и торговый дефицит

- Финансирование международной торговли Американские экспортные операции Американские импортные операции Платежный баланс страны Счет текущих операций Счет движения капиталов Взаимосвязи Официальные резервы Дефициты и избытки платежных балансов Дефициты и излишки: хорошо, плохо или опасно? Свободно плавающие валютные курсы Обесценение и удорожание валюты Рынок иностранной валюты (график) Факторы, определяющие валютный курс Гибкие валютные курсы и платежный баланс Недостатки плавающих курсов Фиксированные валютные курсы Использование резервов Торговая политика Валютный контроль: рационирование Внутреннее макроэкономическое регулирование Международные системы валютных курсов Золотой стандарт: фиксированные валютные курсы Бреттон-Вудсская система Управляемые колебания Торговый дефицит США в последнее время Причины торгового дефицита Влияние американского торгового дефицита Меры по сокращению внешнеторгового дефицита Спекуляции на валютных рынках

Если вы принесете в банк американский доллар и попросите обменять его на валюту США, то вас встретят удивленным взглядом. Если вы будете настаивать, то сможете получить в обмен другой доллар. За один американский доллар можно купить ровно один американский доллар. Но на 25 января 1995 г. на один доллар США можно было купить 40 887 турецких лир; 1,30 австралийских долларов; 0,63 фунтов стерлингов; 1,42 канадских долларов; 5,23 французских франков; 1,51 немецких марок; 99,63 японских иен или 7,44 шведских крон. Что объясняет этот на первый взгляд случайный набор курсов обмена?

В главе 37 мы рассмотрели сравнительные преимущества в качестве главной экономической основы мировой торговли и обсудили влияние барьеров на свободную торговлю. В этой главе, во-первых, мы хотим подробно познакомить читателя с валютными, или финансовыми, аспектами международной торговли, с тем, каким образом валюты разных стран обмениваются при экспортно-импортных операциях. Во-вторых, мы попытаемся проанализировать и объяснить, что такое платежный баланс страны. Что подразумевается, например, под «благоприятным» и «неблагоприятным» торговым балансом? Каково значение отрицательного и положительного сальдо платежного баланса? В-третьих, мы разберем различные виды систем обменных курсов валюты, которые использовались торгующими странами, и дадим им оценку. Для осуществления этой цели мы вначале рассмотрим свободно плавающие и фиксированные валютные курсы, а затем познакомимся с системами, которые встречались в исторической практике. Наконец, мы остановимся на дефиците торгового баланса, с которым США столкнулись в последние годы.

Финансирование международной торговли

Основной чертой, отличающей международные платежи от внутренних, является использование двух разных национальных валют. Так, например, когда американские фирмы экспортируют товары британским компаниям, они стремятся получить доллары. Но британские импортеры располагают только фунтами стерлингов. Таким образом, проблема заключается в том, чтобы обменять фунт стерлингов на доллар для осуществления американской экспортной операции.

Эта проблема решается с помощью валютных рынков, где доллары могут использоваться для покупки британских фунтов, японских иен, германских марок, итальянских лир и т.д., и наоборот. Валютные рынки, поддерживаемые ведущими банками Нью-Йорка, Лондона, Цюриха и других городов, содействуют американскому экспорту и импорту.

Американские экспортные операции

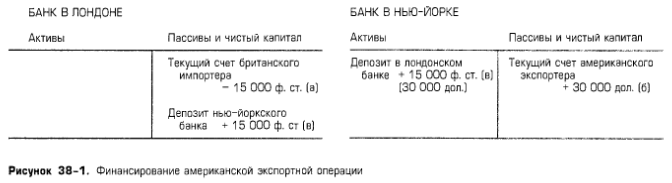

Представим себе, что американский экспортер согласен продать британской фирме компьютеры на сумму 30 тыс. дол. Предположим, что обменный курс, то есть курс, или цена, по которой фунт обменивается на (или переводится в) доллары и обратно, составляет 2 дол. за 1 ф. ст. Это означает, что британский импортер должен заплатить 15 тыс. ф. ст. американскому экспортеру. Рассмотрим эту проблему в терминах обычных банковских балансов (рис. 38-1).

|

| Американская экспортная операция создает иностранный спрос на доллары. Удовлетворение этого спроса увеличивает запасы иностранной валюты в американских банках. |

а. Для оплаты американских компьютеров британский покупатель снимает с текущего счета в лондонском банке 15 тыс. ф. ст. Этот факт находит отражение в правой части баланса в виде проводки 15 тыс. ф. ст. по текущим счетам лондонского банка.

б. Затем британская фирма посылает чек на 15 тыс. ф. ст. американскому экспортеру. Однако сложность заключается в том, что американская экспортная фирма должна заплатить своим служащим и поставщикам материалов, равно как и выплатить налоги, в долларах, а не фунтах. Поэтому экспортер продает чек на 15 тыс. ф. ст. (или денежный перевод лондонского банка) какому-либо крупному американскому банку, вероятно, расположенному в Нью-Йорке, который является дилером по иностранной валюте. Американской фирме в нью-йоркском банке открывается текущий счет на 30 тыс. дол. в обмен на чек на сумму 15 тыс. ф. ст. В связи с этим следует обратить внимание на проводку 30 тыс. дол. по текущим счетам нью-йоркского банка.

в. А как поступает нью-йоркский банк с 15 тыс. ф. ст.? Он, в свою очередь, депонирует их в лондонском банке-корреспонденте для последующей продажи. Таким образом, в пассивной части баланса лондонского банка появляются 15 тыс. ф. ст. Для нью-йоркского банка эти 15 тыс. ф. ст. (30 тыс. дол.) являются активом. Для упрощения предположим, что таким банком-корреспондентом является тот же самый банк, в котором британская фирма оформила перевод на 15 тыс. ф. ст.

Отметим наиболее существенные моменты.

1. Американский экспорт порождает спрос на доллары за рубежом, а необходимость удовлетворения этого спроса вызывает, в свою очередь, предложение иностранной валюты (в данном случае фунтов стерлингов), находящейся в распоряжении американских банков и предоставляемой американским покупателям.

2. Финансирование американского экспорта (британского импорта) уменьшает предложение валюты (текущие счета) в Великобритании и увеличивает предложение валюты в США на величину покупки.

Американские импортные операции

Но остается вопрос: почему нью-йоркские банки изъявляют готовность уступить доллары за фунты стерлингов? Как видно из приведенного выше примера, нью-йоркский банк является дилером по операциям с иностранной валютой; он занимается скупкой — за комиссионные — и, наоборот, продажей — тоже за комиссионные — фунтов за доллары.

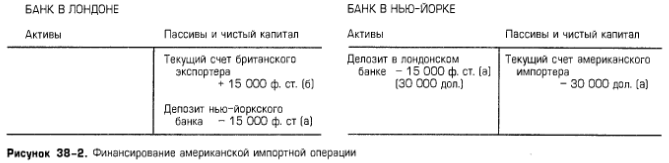

Мы только что показали, что нью-йоркский банк купит фунты на доллары для осуществления американских экспортных операций. Теперь рассмотрим, как он продаст фунты за доллары для облегчения финансирования американской импортной (британской экспортной) операции. В частности, предположим, что американский торговый концерн хочет импортировать шерстяные изделия британской фабрики на сумму 15 тыс. ф. ст. Снова используем обычные балансовые счета коммерческого банка для того, чтобы обобщить наши рассуждения (рис. 38-2).

|

| Американские импортные операции создают американский спрос на иностранную валюту. Удовлетворение этого спроса сокращает запасы иностранной валюты у американских банков. |

а. В связи с тем, что британская экспортирующая фирма должна платить по своим обязательствам фунтами, а не долларами, американский импортер должен обменять доллары на фунты. Он может это сделать в нью-йоркском банке, купив 15 тыс. ф. ст. за 30 тыс. дол. Возможно, американский импортер купит те самые 15 тыс. дол., которые нью-йоркский банк приобрел в ходе предыдущей американской экспортной операции. Как показано на рис. 38-2, эта покупка уменьшает текущий счет американского импортера в нью-йоркском банке на 30 тыс. дол. И конечно, нью-йоркский банк расстается со своим депозитным вкладом в размере 15 тыс. ф. ст. в лондонском банке.

б. Американский импортер отправляет только что полученный чек на 15 тыс. ф. ст. британской фирме, которая депонирует его в лондонском банке. Обратите внимание на депозит в размере 15 тыс. ф. ст. в пассивной части баланса.

Таким образом:

1. Американский импорт создает внутренний спрос на иностранную валюту (в данном случае на фунты стерлингов) и удовлетворение этого спроса снижает запасы иностранной валюты в американских банках.

2. Американские импортные операции увеличивают запасы валюты в Великобритании и снижают запасы валюты в США.

Комбинация экспорта и импорта показывает следующее. Американский экспорт (в данном случае компьютеров) предоставляет в распоряжение американских банков, или «зарабатывает» для них, запас иностранной валюты, а американский импорт (например, британских шерстяных изделий) создает спрос на эти деньги. То есть в широком смысле экспорт любой страны финансирует, или «оплачивает», ее импорт. Экспорт Великобританией шерстяных изделий позволяет ей увеличить запас долларов, которые затем используются для удовлетворения спроса на доллары, связанного с импортом компьютеров.

Постскриптум: хотя наши примеры имеют отношение к экспорту и импорту товаров, мы увидим, что также ежеминутно возникает спрос на фунты стерлингов и их предложение в операциях, связанных с услугами и выплатой процентов и дивидендов по иностранным инвестициям. Таким образом, американцам требуются фунты не только для финансирования импорта, но и для покупки страховых и транспортных услуг у британцев, для проведения отпусков в Лондоне, для выплаты дивидендов и процентов по британским инвестициям в США и для осуществления новых финансовых инвестиций и капиталовложений в Великобритании.

Платежный баланс страны

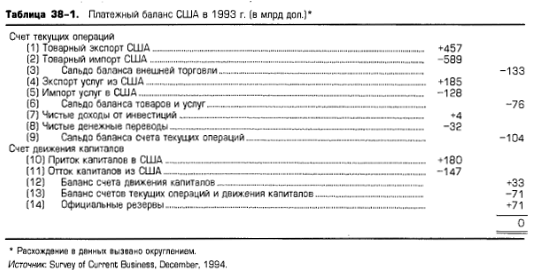

Теперь попробуем более полно представить себе все многообразие международных операций, которые порождают спрос на определенную валюту и ее предложение. Этот спектр международных торговых и финансовых операций отражен в платежном балансе США. Статьи платежного баланса страны призваны фиксировать все операции, которые имеют место между резидентами страны (включая потребителей, предпринимателей и государственные учреждения) и резидентами всех прочих зарубежных стран. Эти операции включают товарный экспорт и импорт, расходы туристов, покупку и продажу транспортных и страховых услуг и т.д. Платежный баланс США показывает баланс между всеми доходами, которые США получают от иностранных государств, и всеми платежами, которые производят США. Упрощенный вариант платежного баланса США на 1993 г. показан в табл. 38-1. Проанализируем ее и посмотрим, что она говорит нам о состоянии международной торговли и финансов США.

Счет текущих операций

Верхняя часть табл. 38-1 дает общее представление о торговле США произведенными за текущий период товарами и услугами и поэтому получила название счет текущих операций. Строки (1) и (2) показывают соответственно американский товарный экспорт и импорт за 1993 г. Обратите внимание, что мы пометили американский экспорт знаком «плюс», а импорт - знаком «минус». Это объясняется тем, что американский товарный экспорт (и другие подобные экспорту операции) выступает как кредит, поскольку он создает (или зарабатывает) иностранную валюту. Как мы уже узнали, когда исследовали вопрос о финансировании международной торговли, любые подобные экспорту операции, обязывающие иностранцев осуществлять платежи США, создают запасы иностранной валюты в американских банках.

И наоборот, американский импорт (и другие сходные с импортом виды операций) считается дебетом, поскольку в результате иностранная валюта расходуется. Мы уже отмечали, что американский импорт обязывает американцев производить «выплаты» всему миру, которые сокращают имеющиеся в распоряжении американских банков запасы иностранной валюты.

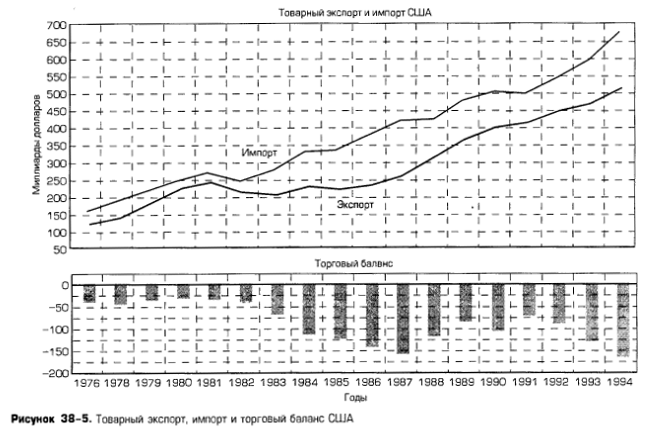

Торговый баланс. Строки (1) и (2) табл. 38-1 показывают, что в 1993 г. товарный экспорт, равный 457 млрд дол., не «заработал» США достаточно иностранной валюты для финансирования товарного импорта, составившего 589 млрд дол. Таким образом, баланс товарной торговли, или проще, торговый баланс, показывает разницу между товарным экспортом страны и ее товарным импортом. Если экспорт превышает импорт, то образуется положительное сальдо торгового баланса. Если импорт превышает экспорт, то возникает внешнеторговый дефицит, или отрицательное сальдо торгового баланса. Как видно из строки (3), в 1993 г. в США внешнеторговый дефицит составил 133 млрд дол.

Баланс товаров и услуг. Строка (4) показывает, что США не только экспортируют автомобили и компьютеры, но и предоставляют транспортные, страховые, туристические и брокерские услуги резидентам иностранных государств. Продажи услуг, или «экспорт» услуг, в 1993 г. достигли 185 млрд дол. Строка (5) показывает, что американцы покупают или «импортируют» аналогичные услуги у иностранцев. Импорт услуг достиг в 1993 г. 128 млрд дол.

Баланс товаров и услуг, представленный в строке (6), раскрывает разницу между экспортом товаров и услуг (строки 1 и 4) и импортом товаров и услуг (строки 2 и 5). В 1993 г. экспорт товаров и услуг отстал от импорта товаров и услуг на 76 млрд дол.

Баланс счета текущих операций. В строке (7) показано, что чистые доходы от инвестиций представляют собой избыток платежей по процентам и дивидендам, осуществленных иностранцами на вложенный за рубежом американский капитал, над тем, что американцы выплатили в 1993 г. по процентам и дивидендам на иностранный капитал, инвестированный в США. Табл. 38-1 показывает, что американские чистые доходы от инвестиций составили 4 млрд дол. в иностранной валюте, то есть именно такой доход принес стране «экспорт» услуг вкладываемого за рубежом американского денежного капитала.

Строка (8) отражает чистые переводы как частных, так и государственных средств из США в другие страны мира. Сюда входит американская иностранная помощь, пенсии американских граждан, проживающих за рубежом, денежные переводы эмигрантов родственникам, проживающим за границей. Заметьте, что 32 млрд дол. переводов являются «внешними платежами» и истощают имеющийся запас иностранной валюты.

Суммируя все операции по текущему счету, мы получаем баланс счета текущих операций (строка 9). В 1993 г. США имели дефицит текущего баланса в 104 млрд дол. Это означает, что американские импортные операции по текущему счету (строки 2, 5 и 8) создали спрос на больший объем иностранной валюты, чем смогли обеспечить экспортные операции (строки 1, 4 и 7).

Счет движения капиталов

Счет движения капиталов отражает потоки капитала, связанные с куплей или продажей материальных и финансовых активов, которые имели место в 1993 г. К примеру, компании Honda или Nissan приобретают сборочное предприятие в США. Инвестиции могут также иметь финансовый характер; например, богатый арабский нефтяной шейх покупает акции корпорации General Motors или долгосрочные казначейские обязательства. В любом случае подобные операции увеличивают запасы иностранной валюты США. Поэтому они являются статьями поступления платежей и помечаются знаком «плюс». США экспортируют акции и облигации и таким образом добывают себе иностранную валюту. Строка (10) табл. 38-1 показывает, что в 1993 г. приток капиталов достиг 180 млрд дол.

В то же время американцы осуществляют инвестиции за рубежом. К примеру, какая-либо компания может приобрести в Гонконге или Сингапуре завод для сборки карманных радиоприемников или видеомагнитофонов; преуспевающий американец может купить акции итальянской обувной фабрики; американский банк может профинансировать строительство мясоперерабатывающего завода в Аргентине. Подобные операции имеют одну общую черту: все они расходуют или истощают запасы иностранной валюты. Поэтому мы ставим знак «минус» для напоминания, что все они являются дебетными операциями, связанными с выплатой средств за рубеж. Строка (11) табл. 38-1 показывает, что в 1993 г. были осуществлены подобные операции на сумму 147 млрд дол. Полученный в результате объединения строк (7) и (8) баланс счета движения капиталов составит плюс 33 млрд дол. Другими словами, в 1993 г. США достигли положительного сальдо баланса счета движения капиталов, равного 33 млрд дол.

Взаимосвязи

Баланс счета текущих операций и баланс счета движения капиталов взаимосвязаны. В сущности, они являются отражением друг друга. Дефицит баланса счета текущих операций говорит о том, что американский экспорт товаров и услуг недостаточен для оплаты импорта товаров и услуг. (В данном случае мы игнорируем внешние платежи - строка 8.) Каким образом осуществлять финансирование этого дефицита? США должны либо взять взаймы за рубежом, либо отказаться от собственности на некоторые активы в пользу иностранцев, что и отражено в балансе счета движения капиталов.

Для объяснения этого явления приведем простую аналогию. Предположим, в каком-либо году ваши расходы превысят ваши доходы. Как вы будете финансировать ваш «дефицит»? Ответ - продав некоторые из активов или взяв взаймы. Можно продать какую-нибудь недвижимость (машину или стереосистему) или финансовые активы (акции и облигации), которыми вы владеете. Или же можно получить ссуду у вашей семьи или банка.

Аналогичным образом, когда страна сталкивается с дефицитом баланса счета текущих операций, это означает, что ее расходы на иностранные товары и услуги (ее импорт) превосходят доходы, получаемые от продажи за рубежом собственных товаров и услуг (ее экспорт). Она должна финансировать этот дефицит баланса счета текущих операций. Но как? Ответ: продавая активы или получая взаймы, то есть беря в долг. И именно это находит отражение в положительном сальдо баланса счета движения капиталов. Излишек баланса счета движения капиталов, составивший 33 млрд дол. (строка 12), указывает на то, что в 1993 г. США «продали» недвижимость (здания, сельскохозяйственные земли) и получили по всему миру займы в том объеме, который необходим для финансирования дефицита текущего платежного баланса, равного 104 млрд дол.

Вывод: дефицит баланса счета текущих операций финансируется в основном чистым притоком капитала на счет движения капиталов. И наоборот, избыток счета текущих операций страны сопровождается чистым оттоком капитала по счету движения капиталов. В последнем случае избыточные средства счета текущих операций будут использованы для покупки недвижимости или предоставления займов другим странам мира.

Официальные резервы

Центральные банки различных стран держат большое количество иностранной валюты, называемой официальными резервами, которые используются для урегулирования несбалансированности счетов текущих операций и движения капиталов. Например, в 1993 г. избыток счета движения капиталов был гораздо меньше дефицита счета текущих операций. Поэтому по объединенному счету (строка 13) мы имели чистый дефицит в размере 71 млрд дол. Другими словами, на международной торговле и финансовых операциях США заработали меньше иностранной валюты, чем израсходовали. Эту нехватку поступлений иностранной валюты вычли из баланса иностранной валюты, находящейся в распоряжении центрального банка. В частности, 71 млрд дол. со знаком «плюс» в статье официальных резервов (строка 14) представляют собой сумму, на которую сократились валютные запасы США. Почему знак «плюс»? Потому что он обозначает кредит (приход), или операцию «экспортного типа», так как показывает предложение иностранной валюты.

Часто взаимосвязь между балансом счета текущих операций и балансом счета движения капиталов является прямой противоположностью того, что изображено в табл. 38-1. То есть дефицит счета текущих операций меньше излишка счета движения капиталов. В результате запасы иностранной валюты в центральном банке увеличиваются. Это будет отражено в одной из статей платежного баланса со знаком «минус»: данная операция является дебетной, или операцией импортного типа, поскольку представляет собой расход иностранной валюты.

Нужно отметить, что все три составные части платежного баланса — счета текущих операций, движения капиталов и официальные резервы — должны в сумме составить ноль. Каждая единица использованной иностранной валюты (как показывают «минусовые» статьи, то есть платежи, или дебетные операции) в международных операциях должна иметь источник («плюсовые» статьи, то есть поступления, или кредитные операции).

Дефициты и избытки платежных балансов

Хотя платежные балансы должны всегда сводиться к нулю, экономисты и политические деятели часто говорят о дефицитах и избытках платежных балансов. При этом они имеют в виду баланс счетов текущих операций и движения капиталов, показанный в строке (13) табл. 38-1. Если эта величина имеет отрицательное значение, то сальдо платежного баланса является отрицательным, как, например, у США в 1993 г., то есть в этом году страна получила меньше иностранной валюты от торговли и финансовых операций, чем израсходовала. США не окупили свои затраты в области мировой торговли и финансов и поэтому уменьшили официальные резервы иностранной валюты. Если бы баланс счетов текущих операций и движения капиталов был положительным, то у США было бы активное сальдо платежного баланса. Это означало бы, что США удалось заработать достаточно иностранной валюты от операций «экспортного типа» для оплаты операций «импортного типа». В результате они увеличили бы запасы иностранной валюты, то есть размеры своих официальных резервов.

Другими словами, сокращение официальных резервов (изображенное положительным значением строки официальных резервов табл. 38-1) показывает масштабы дефицита платежного баланса страны; рост официальных резервов (отрицательное значение строки официальных резервов) показывает величину положительного сальдо платежного баланса.

Дефициты и излишки, хорошо, плохо или опасно?

Всегда ли дефицит — это плохо, как следует из самого термина? Являются ли избытки платежных балансов желательными, как предполагает само название? Ответ на оба вопроса таков: не обязательно. Например, большой дефицит в товарной торговле, с которым столкнулись США в последние годы, рассматривается многими как «неблагоприятное» явление, поскольку он дает повод считать, что американские производители, возможно, теряют конкурентоспособность на мировых рынках. Американская промышленность, похоже, сталкивается с трудностями реализации своих товаров за рубежом, и одновременно ей противостоит сильная конкуренция со стороны импортных товаров. Однако при этом торговый дефицит, очевидно, не является неблагоприятным с точки зрения американских потребителей, которые получают больше товаров за счет импорта.

Аналогичным образом желательность избытка или дефицита платежного баланса зависит от: 1) обстоятельств, их вызывающих; 2) их устойчивости на протяжении определенного времени. Например, громадные дефициты платежных балансов США и других нефтеимпортирующих стран, вызванные взвинчиванием цен на нефть странами ОПЕК в 1973-1974 и 1979-1980 гг., оказали крайне разрушительное влияние, поскольку вынудили США принять целый ряд мер с целью сокращения импорта нефти.

Официальные резервы любой страны ограничены. Поэтому устойчивые или длительные дефициты платежных балансов, которые должны финансироваться за счет этих резервов, неизбежно приведут к их истощению. В этом случае стране придется предпринять специальные меры для корректировки платежного баланса. Эти меры могут повлечь за собой болезненную перестройку на макроэкономическом уровне, использование торговых барьеров и аналогичных ограничений или изменение международной стоимости национальной валюты.

Краткое повторение 38-1

- Американский экспорт создает спрос на доллары и предложение иностранных валют; американский импорт создает спрос на иностранную валюту и предложение американских долларов.

- Баланс счета текущих операций - это экспортируемые страной товары и услуги минус ее импорт товаров и услуг плюс чистый инвестиционный доход и чистые трансферты.

- Баланс счета движения капиталов — это приток капиталов в страну за вычетом оттока капиталов из страны.

- Дефицит платежного баланса возникает тогда, когда сумма балансов счетов текущих операций и движения капиталов отрицательна; излишек платежного баланса возникает тогда, когда сумма балансов счетов текущих операций и движения капиталов положительна.

Свободно плавающие валютные курсы

Как масштабы, так и устойчивость дефицита или излишка платежного баланса, а также характер мер, предпринимаемых страной для преодоления несбалансированности, зависят от применяемой системы валютных курсов. Существуют два полярно противоположных варианта систем валютных курсов: 1) система гибких, или плавающих валютных курсов, при которой курсы обмена национальных валют определяются спросом и предложением; 2) система жестко фиксированных валютных курсов, при которой изменениям курсов в результате колебания спроса и предложения препятствуют государственное вмешательство в функционирование рынков иностранных валют или другие механизмы.

Свободно плавающие валютные курсы определяются беспрепятственной игрой спроса и предложения. Рассмотрим курс, или цену, по которой американские доллары могут быть обменены, скажем, на фунты стерлингов. Как показано на рис. 38-3 (Ключевой график), спрос на фунты будет снижаться, а предложение фунтов повышаться.

|

Американский спрос на фунты падает, потому что по мере того как фунт становится менее дорогим, все виды британских товаров и услуг становятся дешевле для американцев. Предложение фунтов американцам растет, так как при более высокой цене фунта в долларах британцы захотят купить большее количество американских товаров и услуг. Пересечение кривых спроса и предложения определит валютный паритет. |

Падающий спрос на фунты, изображенный прямой D, указывает на то, что если фунт станет менее дорогим для американцев, то и британские товары станут для них дешевле. Это заставляет американцев расширять спрос на британские товары и, следовательно, на фунты, с помощью которых можно купить эти товары.

Предложение фунтов падает (S), потому что по мере того как цена фунта, выраженная в долларах, повышается (то есть цена доллара, выраженная в фунтах, падает), у британцев появляется склонность покупать больше американских товаров. Причина, конечно, заключается в том, что при все более высоких ценах на фунты в долларах англичане смогут получить больше американских долларов и поэтому больше американских товаров на каждый фунт. Таким образом, американские товары становятся дешевле для британцев, которые в результате покупают больше американских товаров. Покупая американские товары, они поставляют фунты на валютный рынок, поскольку для приобретения американских изделий надо обменять фунты на доллары.

Точка пересечения кривых спроса и предложения на фунты определит цену фунтов в долларах. В этот момент равновесный валютный курс равняется 2 дол. за 1 ф. ст.

Обесценение и удорожание валюты

Валютный курс, устанавливаемый свободными рыночными силами, может изменяться и действительно часто изменяется. Когда цена фунта в долларах увеличивается, например поднимается с 2 дол. за 1 ф. ст. до 3 дол. за 1 ф. ст., то говорят, что стоимость доллара понизилась, или доллар обесценился, по отношению к фунту. В более общем виде обесценение валюты означает, что для покупки одной единицы какой-либо иностранной валюты (фунтов) потребуется больше единиц национальной валюты (долларов).

Когда цена фунта в долларах снижается — падает с 2 дол. за 1 ф. ст. до 1 дол. за 1 ф. ст., - стоимость доллара повышается, или доллар дорожает по отношению к фунту. В общем виде удорожание валюты означает, что на покупку единицы какой-либо иностранной валюты (фунтов) потребуется затратить меньше единиц национальной валюты (долларов).

Обратите внимание на то, что в нашем примере с США и Великобританией, когда доллар обесценивается, фунт обязательно дорожает, и наоборот. Когда валютный курс доллара и фунта меняется с 2 дол. за 1 ф. ст. до 3 дол. за 1 ф. ст., то в этом случае требуется больше долларов для покупки 1 ф. ст., и поэтому доллар обесценивается. Но теперь, чтобы купить доллар, уже необходимо потратить меньше фунтов. То есть при первоначальном курсе, чтобы купить 1 дол. требовалось 1/2 ф. ст. При новом курсе для приобретения 1 дол. необходимо всего 1/3 ф. ст.

В результате фунт стал дороже относительно доллара. Если доллар обесценивается по отношению к фунту, то фунт относительно доллара дорожает. Если доллар становится дороже по отношению к фунту, то фунт обесценивается относительно доллара. (Здесь следует вернуться к рис. 6-5.)

Факторы, определяющие валютный курс

Почему кривые спроса на фунт и его предложения расположены так, как показано на рис. 38-3? Какие силы способны изменить кривые спроса на фунты и его предложения и тем самым обусловить удорожание или обесценение доллара?

Изменения во вкусах потребителей. Любые изменения во вкусах или привязанностях потребителей к изделиям другой страны изменяют спрос или предложение на валюту этой страны, а также изменяют ее валютный курс. Например, если технологические достижения американцев в производстве компьютеров делают их технику более привлекательной для британских потребителей и промышленности, то они, покупая больше американских компьютеров, поставят больше фунтов на валютные рынки, и курс доллара повысится. И наоборот, если английский твид станет более популярным в США, то спрос на фунт возрастет и курс доллара снизится.

Относительные изменения в доходах. Если рост национального дохода одной страны обгоняет рост этого показателя в других странах, то курс ее валюты, по всей видимости, снизится. Импорт страны находится в прямой зависимости от уровня ее дохода. Например, по мере повышения доходов в США американские потребители станут покупать больше отечественных и иностранных товаров. Если экономика США быстро расширяется, а британская экономика стагнирует, то американский импорт британских товаров и, следовательно, спрос в США на фунты будет расти. Цена фунта в долларах будет повышаться, что означает обесценение доллара.

Относительное изменение цен. Если уровень внутренних цен в США быстро растет, а в Великобритании остается неизменным, то американский потребитель будет искать относительно дешевые британские товары, тем самым увеличивая спрос на фунты. И наоборот, британцы будут менее склонны приобретать американские товары, снижая предложение фунтов. Это сочетание роста спроса и падения предложения фунтов вызовет обесценение доллара.

Различия уровней цен между странами, которые отражают изменения уровней цен с течением времени, помогают объяснить существование различий обменных курсов. В 1995 г. на американский доллар можно было купить 0,63 ф. ст., 100 иен или 40 887 турецких лир. Одна из причин этих различий состоит в том, что цена на английские товары и услуги в фунтах ниже, чем цены на японские товары и услуги в иенах и цены на турецкие товары и услуги в лирах. Например, одна и та же рыночная потребительская корзина, которая стоит в США 500 дол., может стоить 300 фунтов в Великобритании, 50 тыс. иен в Японии и 20 млн лир в Турции. В целом, чем выше цены товаров и услуг страны в ее собственной валюте, тем большее количество этой валюты можно получить за один американский доллар.

В общем теория паритета покупательной способности утверждает, что разница в курсах обмена равна покупательной способности различных валют. То есть курсы обмена национальных валют прекрасно приспосабливаются, чтобы соответствовать отношению между уровнями цен различных стран. Если рыночная потребительская корзина стоит 100 дол. в США и 50 ф. ст. в Великобритании, то обменный курс должен быть равен 2 дол. за 1 ф. ст. Таким образом, доллар, потраченный на товары, продаваемые в Великобритании, Японии, Турции и других странах, предположительно, имеет одинаковую покупательную способность. Однако на практике курсы обмена значительно отличаются от паритета покупательной способности даже в течение длительных периодов времени. Тем не менее относительные уровни цен являются детерминантами обменных курсов.

Относительные реальные процентные ставки. Предположим, что США в целях обуздания инфляции станут проводить политику «дорогих денег», как это было, к примеру, в конце 70-х и начале 80-х годов. В результате реальные процентные ставки - процентные ставки, скорректированные с учетом темпов инфляции, - поднялись в США выше, чем в других странах. Вскоре британские частные лица и фирмы убедились, что США превратились в очень привлекательное место для вложения финансовых средств. Это увеличение спроса на американские финансовые активы означало расширение предложения английских фунтов, и поэтому стоимость доллара возросла.

Спекуляции. Предположим, ожидается, что американская экономика: 1) станет расти быстрее, чем британская; 2) столкнется с более сильной инфляцией, чем Великобритания; 3) будет иметь более низкие реальные процентные ставки, чем Великобритания. Эти прогнозы позволяют надеяться, что в будущем курс доллара снизится, а курс фунта, напротив, повысится. Следовательно, держатели долларов попытаются перевести их в фунты, тем самым увеличивая спрос на фунты. Этот обмен, безусловно, вызовет понижение курса доллара и повышение курса фунта. То же самое происходит и в реальной жизни. Обесценение доллара и удорожание фунта происходят постольку, поскольку спекулянты в своих действиях исходят из того, что эти изменения в стоимости валют действительно произойдут. (Спекуляции на валютных курсах описаны в разделе «Последний штрих» данной главы.) Табл. 38-2 является иллюстрацией, позволяющей понять способы определения обменных курсов.

Таблица 38-2. Детерминанты обменных курсов: факторы, изменяющие спрос или предложение конкретной валюты, и обменный курс

| 1. Изменение вкусов потребителей. Пример: уменьшение популярности японских автомобилей в США (снижение курса японской иены, повышение курса американского доллара); наплыв немецких туристов в США (повышение курса американского доллара, снижение курса немецкой марки). |

| 2. Относительное изменение в доходах. Пример: Великобритания испытывает спад, сокращая импорт, в то время как производство и реальные доходы в США возрастают, увеличивая американский импорт (курс фунта стерлингов повышается, курс американского доллара снижается). |

| 3. Относительное изменение цен. Пример: в Германии наблюдается 3%-ный уровень инфляции по сравнению с 10%-ным уровнем в Канаде (курс немецкой марки увеличивается, курс канадского доллара снижается). |

| 4. Изменение относительных реальных процентных ставок. Пример: Федеральная резервная система повышает процентные ставки в США, в то время как Английский банк таких действий не предпринимает (повышение курса американского доллара, снижение курса фунта стерлингов). |

| 5. Спекуляции. Пример: люди, специализирующиеся на торговле валютой, считают, что уровень инфляции во Франции будет заметно больше, чем в Швеции (снижение курса французского франка, повышение курса шведской кроны); или они считают, что процентные ставки в Германии будут снижаться по сравнению с американскими (снижение курса немецкой марки, повышение курса американского доллара). |

Гибкие валютные курсы и платежный баланс

Сторонники системы гибких валютных курсов считают, что она обладает несомненным достоинством: гибкие валютные курсы автоматически корректируются таким образом, что в конечном счете исчезают дефициты и излишки платежных балансов. Это можно пояснить с помощью прямых S и D на рис. 38-4, которые соответствуют кривым спроса и предложения на рис. 38-3. Равновесный валютный курс 2 дол. = 1 ф. ст. предполагает, что отрицательного и положительного сальдо платежного баланса нет. При валютном курсе 2 дол. = 1 ф. ст. количество фунтов, требующихся американцам для импорта британских товаров, оплаты британских транспортных и страховых услуг, выплаты процентов и дивидендов на британские инвестиции в США, равно количеству фунтов, предоставленных британцами в счет оплаты американского экспорта товаров и услуг, выплаченных процентов и дивидендов по американским инвестициям в Великобритании. Короче говоря, никаких изменений в официальных резервах (см. табл. 38-1) не произойдет.

|

В условиях действия гибких валютных курсов дефицит торгового баланса США при курсе 2 дол. за 1 ф. ст. будет скорректирован путем повышения курса до 3 дол. за 1 ф. ст. При фиксированных курсах нехватка фунтов ab будет компенсирована из валютных резервов. При золотом стандарте дефицит вызовет изменения в уровнях внутренних цен и доходов, которые сместят спрос на фунты (D') влево, а предложение (S) вправо, сохраняя паритетный курс 2 дол. за 1 ф. ст. |

Предположим, что или потребительские вкусы американцев изменились и они решили покупать больше британских автомобилей, или уровень цен в США повысился по сравнению с Великобританией, или процентные ставки в США упали относительно Великобритании. Любое из этих событий или все они вместе обусловят рост спроса американцев на британский фунт с D, скажем, до D' на рис. 38-4.

Видно, что при первоначальном валютном курсе 2 дол. = 1 ф. ст. дефицит американского платежного баланса составил ab. То есть при курсе 2 дол. = 1 ф. ст. американцы испытывают нехватку фунтов в размере ab. Американские операции экспортного типа позволят получить фунты в объеме xa, но для финансирования операций импортного типа американцам потребуется xb ф. ст. В связи с тем, что мы имеем дело с рынком, где действует свободная конкуренция, эта нехватка изменит валютный курс (цену фунта в долларах) с 2 дол. = 1 ф. ст. до, скажем, 3 дол. = 1 ф. ст., то есть курс доллара снизится.

В этом месте следует подчеркнуть, что обменный курс — это специальная цена, которая связывает все внутренние (американские) цены со всеми иностранными (британскими) ценами. Цена в долларах иностранного товара находится путем умножения цены продукта в иностранной валюте на обменный курс в долларах за единицу иностранной валюты. При обменном курсе 2 дол. = 1 ф. ст. британский автомобиль ценой 9 тыс. ф. ст. будет стоить 18 тыс. дол. (9000 х 2).

Изменение обменного курса приводит к изменению цен на все британские товары для американцев и на все американские товары для потенциальных британских покупателей. Изменение обменного курса с 2 дол. = 1 ф. ст. на 3 дол. = 1 ф. ст. изменит относительную привлекательность американского импорта и экспорта таким образом, чтобы восстановить равновесие в платежном балансе США. С американской точки зрения, когда цена фунта меняется с 2 до 3 дол., английский автомобиль ценой 9000 ф. ст., который раньше стоил для американцев 18 тыс. дол., теперь стоит 27 тыс. дол. (9000 х 3). Другие британские товары тоже будут стоить американцам больше, и импорт в США британских товаров и услуг снизится. Графически это показано, как перемещение из точки b в точку c на рис. 38-4.

С точки зрения британцев, обменный курс — цена доллара в фунтах - упал с 1/2 до 1/3 фунта за доллар. Международная ценность фунта возросла. Британцы ранее получали только 2 дол. за 1 ф. ст.; теперь они получают 3 дол. за 1 ф. ст. Следовательно, американские товары стали для англичан дешевле, и американский экспорт в Великобританию возрастет. На рис. 38-4 это показано перемещением из точки а в точку с.

Оба описанных выше изменения - снижение американского импорта из Великобритании и увеличение американского экспорта в Великобританию — явились именно тем, что было необходимо для выравнивания дефицита платежного баланса США. (Вы можете убедиться в том, что использование свободно плавающих валютных курсов для корректировки первоначального платежного баланса США увеличивает его за счет торговли с Великобританией.)

Короче говоря, свободное колебание валютных курсов, реагируя на сдвиги в спросе и предложении иностранной валюты, автоматически корректирует дефициты и активы платежных балансов.

Недостатки плавающих курсов

Хотя система гибких валютных курсов имеет тенденцию автоматически устранять несбалансированность платежей, она может вызвать некоторые серьезные проблемы.

1. Неопределенность и сокращение торговли. Риск и неопределенность, связанные с использованием гибких валютных курсов, могут внести нарушения в торговые потоки. Приведем пример. Предположим, американский дилер заключает контракт на покупку 10 британских автомобилей на сумму 90 тыс. ф. ст. По текущему валютному курсу, скажем 2 дол. за 1 ф. ст., американский импортер рассчитывает заплатить за эти автомобили 180 тыс. дол. Но если в течение трехмесячного срока поставки валютный курс изменится до 3 дол. за 1 ф. ст., то оговоренные контрактом платежи в размере 90 тыс. ф. ст. составят 270 тыс. дол.

Это непредвиденное увеличение цены фунта в долларах может запросто превратить прибыль, на которую рассчитывал американский импортер, в существенные убытки. Отдавая себе с самого начала отчет о возможных неблагоприятных изменениях валютного курса, американский импортер может просто не захотеть принять на себя риск, связанный с этим делом. Поэтому американская фирма ограничивается продажей автомобилей только отечественных марок, и в результате данный вид товаров не становится объектом международной торговли.

То же самое рассуждение применимо и к инвестициям. Допустим, что при валютном курсе 3 дол. за 1 ф. ст. американская фирма инвестирует в британское предприятие 30 тыс. дол. (или 10 тыс. ф. ст.). Она рассчитывает на доход в 10%, то есть ожидает прибыль в размере 3 тыс. дол. или 1 тыс. ф. ст. Допустим, эти ожидания оказываются верными в том смысле, что британская фирма получает в первый год 1 тыс. ф. ст. на инвестированные 10 тыс. ф. ст. Но предположим, что в течение года стоимость доллара повышается до 2 дол. = 1 ф. ст. Абсолютный доход теперь составляет только 2 тыс. дол. (а не 3 тыс. дол.), и норма прибыли падает с ожидаемых 10% до 6⅔% (2 тыс. дол./30 тыс. дол.). По своей природе инвестиции - дело рискованное. Дополнительный риск, связанный с неблагоприятными изменениями в валютных курсах, может отвадить потенциального американского инвестора от рискованных заграничных проектов.

2. Условия торговли. Условия торговли страны будут ухудшаться при падении международной стоимости ее валюты. Например, увеличение цены фунта в долларах будет означать, что США должны экспортировать больший объем товаров и услуг для финансирования определенного уровня импорта из Великобритании.

3. Нестабильность. Свободное колебание валютных курсов может оказывать также дестабилизирующее влияние на внутреннюю экономику. Значительные колебания курсов вначале стимулируют, а затем оказывают депрессивное воздействие на отрасли, производящие товары на экспорт. Если американская экономика функционирует в условиях полной занятости и международная стоимость ее валюты снижается, как в нашем примере, то проявятся инфляционные тенденции. Это объясняется двумя причинами. Повысится спрос на американские товары, то есть увеличится доля чистого экспорта в совокупных расходах, что вызовет порожденную спросом инфляцию. Цены на весь американский импорт поднимутся. Напротив, удорожание доллара сократит экспорт и увеличит импорт, что может вызвать безработицу.

С точки зрения государственного регулирования гибкие валютные курсы могут затруднить использование налоговой и денежной политики для достижения полной занятости и стабильности цен. Это особенно касается тех стран, чей экспорт и импорт достигают значительной части ВВП (см. табл. 6-1).

Фиксированные валютные курсы

На другом полюсе находятся страны, которые часто фиксировали или «закрепляли» свои валютные курсы, пытаясь преодолеть недостатки, присущие системе гибких курсов. Для того чтобы проанализировать последствия и проблемы, связанные с системой фиксированных курсов, предположим, что США и Великобритания решили поддерживать валютный курс 2 дол. = 1 ф. ст.

Основная проблема заключается в том, что правительство, объявляя доллар приравненным по стоимости к стольким-то фунтам, не декретирует стабильность в отношении спроса и предложения фунта. Поскольку спрос и предложение со временем изменяются, государство для стабилизации валютного курса должно прямо или косвенно вмешиваться в функционирование валютного рынка.

Рассмотрим рис. 38-4 еще раз. Предположим, что спрос США на фунты поднялся с D до D', дефицит платежного баланса США ab вырос. Это означает, что американское правительство поддерживает валютный курс (2 дол. = 1 ф. ст.), который ниже равновесного курса (3 дол. = 1 ф. ст.). Как могут США компенсировать нехватку фунтов, которая отражает дефицит платежного баланса США? Подталкивать валютный курс вверх до уровня равновесия? Ответ очевиден: необходимо изменить рыночный спрос или предложение либо и то и другое таким образом, чтобы соответствующие графики по-прежнему пересекались при курсе 2 дол. = 1 ф. ст. Существует несколько способов решения этой задачи.

Использование резервов

Наиболее приемлемый способ закрепления валютного курса - манипулирование рынком с помощью официальных резервов. Известно, что валютные резервы являются просто запасами иностранной валюты, которыми владеют отдельные государства. Как образуются резервы? Для удобства предположим, что в прошлом превалировала обратная рыночная ситуация, когда имелся скорее избыток, чем недостаток фунтов стерлингов, и правительство США смогло сделать «сбережения». То есть ранее правительство США тратило доллары на покупку избыточных фунтов, наличие которых могло снизить валютный курс с 2 дол. = 1 ф. ст., до, скажем, 1 дол. = 1 ф. ст. К этому времени, продавая часть фунтов из своих резервов, правительство США могло бы сдвинуть линию предложения фунтов вправо так, чтобы она пересекла D' в точке b на рис. 38-4, сохранив тем самым валютный курс 2 дол. = 1 ф. ст.

Исторически в качестве «мировых денег», или резервов, обычно используется золото. Следовательно, в нашем примере правительство США может получить фунты, продав Великобритании некоторое количество золота, которым оно владеет. Купленные таким образом фунты могут быть использованы для наращивания запасов, накопленных благодаря американской торговле и финансовым операциям, то есть для сдвига линии предложения фунта вправо в целях поддержания валютного курса 2 дол. = 1 ф. ст.

Крайне важно, чтобы величина резервов была достаточной для достижения необходимого увеличения предложения фунтов. Если отрицательные и положительные сальдо платежных балансов возникают более или менее случайно и являются примерно одинаковыми, никаких проблем не возникает. То есть прошлогодний актив платежного баланса с Великобританией увеличит резерв фунтов, которыми располагают США, и этот резерв может быть использован для «финансирования» дефицита этого года. Однако если США сталкиваются с устойчивым и масштабным дефицитом в течение длительного периода времени, проблема резервов может стать крайне серьезной и привести к необходимости отказа от системы фиксированных валютных курсов. Если же страна, не обладающая достаточными резервами, надеется сохранить стабильность валютных курсов, то она по крайней мере должна согласиться на менее привлекательные альтернативные варианты выбора. Проанализируем их.

Торговая политика

Один из наборов политических альтернатив включает меры, связанные с введением прямого контроля над торговыми и финансовыми потоками. В условиях нехватки фунтов стерлингов США могут пойти на поддержание валютного курса на уровне 2 дол. = 1 ф. ст. за счет сдерживания импорта (тем самым снижая спрос на фунты) и поощрения экспорта (тем самым увеличивая предложение фунтов). В частности, импорт можно сократить путем введения пошлин или импортных квот. Точно так же можно взимать специальные налоги с процентов и дивидендов, получаемых американцами от зарубежных капиталовложений. Однако американское правительство может субсидировать некоторые американские экспортные товары и таким образом увеличивать предложение фунтов стерлингов.

Главная проблема, возникающая при использовании этих мер, заключается в том, что они сокращают объем мировой торговли, деформируют ее структуру и торговые связи, внося нарушения в экономическую целесообразность. То есть пошлины, квоты и тому подобные меры могут быть введены только за счет некоторой доли экономических прибылей или выгод, получаемых от свободной мировой торговли, базирующейся на принципе сравнительных преимуществ. Эти последствия не должны недооцениваться. Напомним, что введение валютных или торговых ограничений может повлечь за собой ответные меры со стороны других стран, которые окажутся задетыми ими.

Валютный контроль: рационирование

Другой альтернативой является валютный контроль, или рационирование. В условиях валютного контроля правительство США попытается справиться с проблемой нехватки фунтов, выдвигая требование о продаже ему всех фунтов, полученных американскими экспортерами. Затем правительство, в свою очередь, распределит, или рационирует, этот небольшой запас фунтов (xa на рис. 38-4) между различными американскими импортерами, которым требуются фунты стерлингов в количестве xb. Таким способом американское правительство ограничит американский импорт тем количеством иностранной валюты, которое удалось выручить от американского экспорта. Спрос в США на фунты стерлингов в размере ab просто останется неудовлетворенным. Государство устраняет дефицит платежного баланса за счет ограничения импорта пределами стоимости экспорта.

Система валютного контроля имеет много недостатков.

- Нарушение торговли. Как и торговые ограничения (пошлины, квоты, экспортные субсидии), валютный контроль нарушает сложившиеся связи международной торговли, базирующиеся на сравнительных преимуществах.

- Дискриминация. Процесс рационирования скудных валютных ресурсов неизбежно связан с дискриминацией отдельных импортеров. Этот процесс порождает такие серьезные проблемы, как проблемы справедливости и предвзятости.

- Ограничение выбора. Меры контроля посягают на свободу потребительского выбора: американцы, предпочитающие машины компании Mazda, могут быть вынуждены покупать машины компании Mercuiry. Деловым возможностям, открывающимся перед некоторыми американскими импортерами, неизбежно будет нанесен ущерб в связи с ограничением импорта государством.

- «Черный» рынок. Возможны и проблемы с проведением всех этих мероприятий в жизнь. Рыночные силы, такие, как спрос и предложение, могут заставить остро нуждающихся в валюте американских импортеров платить за нее больше, чем предусмотрено официальным курсом 2 дол. = 1 ф. ст.; это создает условия для нелегальных операций с иностранной валютой на «черном» рынке.

Внутреннее макроэкономическое регулирование

Последним средством поддержания стабильного валютного курса является такое использование внутренней налоговой или денежной политики, при котором устраняется нехватка фунтов. В частности, ограничительные налоговые и денежные меры снизят национальный доход США относительно национального дохода Великобритании. Поскольку масштабы импорта напрямую зависят от уровня национального дохода, это приведет к ограничению спроса на британские изделия и, следовательно, на фунты стерлингов.

В той мере, в какой эти сдерживающие меры приводят к снижению уровня цен на американском рынке относительно британского, американские покупатели потребительских и инвестиционных товаров переключат свой спрос с британских товаров на американские, что также ограничит спрос на фунты.

Наконец, ограничительная денежная политика, или политика «дорогих» денег, приведет к повышению процентных ставок в США по сравнению с Великобританией и, следовательно, снизит американский спрос на фунты для финансовых инвестиций в Великобритании.

Для Великобритании более низкие цены на американские товары и более высокие процентные ставки в США увеличат британский импорт американских товаров и будут стимулировать британские финансовые инвестиции в США. И то и другое увеличит предложение фунта стерлингов. Сочетание падения спроса на фунты и роста их предложения, очевидно, приведет к устранению первоначального дефицита платежного баланса США. По условиям, заданным на рис. 38-4, это будет означать, что новые кривые спроса и предложения пересекутся в какой-то новой точке равновесия на линии ab, в которой валютный курс сохраняется на уровне 2 дол. = 1 ф. ст.

Это средство поддержания фиксированного валютного курса вряд ли представляется привлекательным. Для США «ценой» стабильности валютного курса являются падение объемов производства, безработица и потолки цен, другими словами, спад! Достижение сбалансированности платежного баланса и реализация внутренней стабильности — две важные экономические задачи, но жертвовать последней ради первой - значит позволить «хвосту размахивать собакой».

Краткое повторение 38-2

- В системе, где обменные курсы могут свободно колебаться, они определяются спросом и предложением отдельных национальных валют.

- Детерминанты свободно колеблющихся обменных курсов - факторы, которые смещают кривые спроса и предложения валюты, - включают изменения вкусов потребителей, относительные изменения доходов, относительное изменение цен, относительные уровни реальных процентных ставок и спекуляции.

- При системе фиксированных обменных курсов страны устанавливают обменные курсы и затем поддерживают их, продавая или покупая резервы иностранной валюты, устанавливая торговые барьеры, контролируя обмен или вызывая инфляцию либо спад.

Международные системы валютных курсов

В последние годы разными странами использовались три системы обменных валютных курсов.

Золотой стандарт: фиксированные валютные курсы

В период с 1879 по 1934 г. — за исключением тех лет, которые пришлись на первую мировую войну, — преобладала денежная система, известная как золотой стандарт. Золотой стандарт предусматривал наличие фиксированного валютного курса. Ретроспективный анализ его применения и последовавшего затем краха важны для понимания функций и некоторых преимуществ и недостатков валютных систем с фиксированным курсом. Необходимо подчеркнуть, что и в настоящее время ряд экономистов выступает в поддержку фиксированных валютных курсов, а некоторые даже призывают к возврату к международному золотому стандарту.

Условия. Считалось, что в стране принят золотой стандарт, если она выполняет три условия.

- Устанавливает определенное золотое содержание своей денежной единицы.

- Поддерживает жесткое соотношение между своими запасами золота и внутренним предложением денег.

- Не препятствует свободному экспорту и импорту золота.

Если каждая страна устанавливает золотое содержание своей денежной единицы, то различные национальные валюты будут иметь фиксированные соотношения между собой. Например, США приравнивают стоимость доллара, скажем, к 25 гранам золота, а Великобритания приравнивает стоимость фунта стерлингов к 50 гранам золота. Это означает, что британский фунт стоит 50/25 дол., или 1 ф. ст. = 2 дол.

Движение золота. Теперь, если на минуту отвлечься от стоимости упаковки, страховки и транспортировки золота между странами, валютный курс при золотом стандарте будет таким же - 2 дол. = 1 ф. ст. И причина тому ясна: никто в США не заплатит больше, чем 2 дол. за 1 ф. ст., поскольку можно всегда купить 50 гран золота за 2 дол. в США, переправить его в Великобританию и продать за 1 ф. ст. Британцы также не заплатят больше 1 ф. ст. за 2 дол. А зачем, когда можно купить 50 гран золота в Великобритании за 1 ф. ст., отправить его в США и продать за 2 дол.?

Конечно, на практике необходимо принимать во внимание стоимость упаковки, страховки и пересылки золота. Но эти расходы составят всего несколько центов на каждые 50 гран золота. Например, если затраты будут равняться 3 центам за 50 гран золота, то американцы, желающие купить фунты стерлингов, скорее заплатят по 2,03 дол. за 1 ф. ст., чем станут покупать и экспортировать 50 гран золота, чтобы получить 1 ф. ст. Почему? Потому что 50 гран золота им обойдутся в 2 дол. плюс 3 цента на его пересылку в Великобританию для обмена на 1 ф. ст. Этот валютный курс (2,03 дол.), при превышении которого начнется отток золота из США, называется экспортной золотой точкой.

Валютный курс должен будет упасть до 1,97 дол., прежде чем золото начнет поступать в США. Англичане, желающие приобрести доллары, согласятся получить всего лишь 1,97 дол. в обмен на 1 ф. ст. потому, что из 2 дол., которые они смогут получить, купив 50 гран золота в Великобритании и перепродав его в США, 3 цента будут вычтены на оплату перевозки и другие расходы. Этот валютный курс -1,97 дол., ниже которого золото начнет переливаться в США, называется импортной золотой точкой.

Таким образом, в условиях золотого стандарта перелив золота между странами приведет к установлению фиксированных валютных курсов для любых операций.

Внутренние макроэкономические корректировки. Рис. 38-4 объясняет механизм регулирования, который присущ системе золотого стандарта. Предположим, что первоначально спрос и предложение фунтов стерлингов изображены в виде прямых D и S и точка их пересечения а совпадает с фиксированным валютным курсом, который соответствует золотому содержанию фунта стерлингов и доллара. А именно: США установили, что доллар соответствует 25 гранам золота, а Великобритания определила золотое содержание фунта стерлингов в 50 гран золота. Таким образом, получившийся валютный курс при золотом стандарте равен 2 дол. за 1 ф. ст. Предположим, что по какой-либо причине американцы стали отдавать большее предпочтение британским товарам, сдвигая спрос на фунты к D'. Из рис. 38-4 видно, что налицо нехватка фунтов, равная ab, что означает дефицит платежного баланса США.

Что произойдет дальше? Вспомните: правила игры, установленные системой золотого стандарта, не позволяют валютному курсу отклоняться от фиксированного соотношения 2 дол. = 1 ф. ст.; валютный курс не может подняться до нового паритета 3 дол. = 1 ф. ст. в точке c, как это случилось бы при плавающем курсе. Что произойдет, так это повышение валютного курса на несколько центов до американской экспортной золотой точки, по достижении которой золото начнет переливаться из США в Великобританию.

Вспомните, что золотой стандарт требует от участников поддержания фиксированного соотношения между количеством денег в обращении и имеющимся у них золотым запасом. Поэтому отток золота из США в Великобританию приведет к сокращению предложения денег в Америке и экспансии денежной массы в Великобритании. При прочих равных условиях это приведет к снижению совокупного спроса и, следовательно, реальных объемов национального производства, занятости и уровня цен в США. Уменьшение предложения денег вызовет также взлет процентных ставок.

Противоположная ситуация будет иметь место в Великобритании. Приток золота увеличит предложение денег, что явится причиной роста совокупного спроса, национального дохода, занятости и уровня цен. Возросшее предложение денег снизит процентные ставки в Великобритании.

На рис. 38-4 падение доходов и цен весьма уменьшит спрос на британские товары и услуги и, следовательно, ослабит американский спрос на фунты. Относительно более низкие процентные ставки в Великобритании сделают эту страну менее привлекательной для американских инвестиций, что также сократит спрос на фунты. По всем этим причинам кривая D' сместится влево.

Аналогично рост доходов и цен в Великобритании расширит британский спрос на американские товары и услуги, а более высокие американские процентные ставки вдохновят британцев больше инвестировать в США. Все эти процессы увеличат предложение фунтов стерлингов в США, сдвигая кривую S на рис. 38-4 вправо.

Короче говоря, внутренние макроэкономические сдвиги в США и Великобритании, вызванные международным перемещением золота, приведут к возникновению новых кривых спроса и предложения на фунт стерлингов, которые пересекутся в определенной точке, расположенной между точками a и b.

Обратите внимание на принципиальное различие механизмов приспособления при свободно плавающих валютных курсах и фиксированных курсах при золотом стандарте. При плавающих курсах бремя приспособления лежит на самом валютном курсе. В противоположность этому золотой стандарт влечет за собой изменения во внутренней денежной массе определенных стран, которые, в свою очередь, ускоряют изменения в уровнях цен, реальных объемах национального производства и занятости, процентных ставках.

Хотя утверждается, что золотой стандарт имеет преимущество стабильных обменных курсов и автоматической корректировки дефицита и излишка платежного баланса, его недостатком является то, что страны должны осуществлять внутренние приспособления в таких неприятных формах, как безработица и падение доходов, с одной стороны, или инфляция, с другой. При использовании золотого стандарта страны должны подвергнуть свои внутренние экономики болезненным макроэкономическим преобразованиям. При этой системе монетарная политика страны будет определяться в основном изменениями спроса и предложения иностранной валюты. Если бы США, например, двигались в сторону спада, потеря золота при золотом стандарте сократила бы предложение денег и обострила бы проблему. При международном золотом стандарте страны проводят независимую монетарную политику.

Крах. Охватившая весь мир Великая депрессия 30-х годов продемонстрировала крах системы золотого стандарта. По мере ухудшения показателей национального производства и занятости восстановление уровня благосостояния стало первейшей целью пострадавших стран. Протекционистские меры, например тариф Смута — Хоули в США, были введены в условиях, когда различные страны пытались увеличить чистый экспорт и тем самым стимулировать свою экономику. И каждая страна опасалась, что происходящие в ней процессы экономического подъема будут прерваны возникновением дефицита платежного баланса, который привел бы к оттоку золота и последующему свертыванию деловой активности. Действительно, различные страны, придерживавшиеся системы золотого стандарта, предпринимали попытки девальвировать свою валюту по отношению к золоту, для того чтобы сделать свой экспорт более привлекательным, а импорт менее желательным. Эти девальвации заложили мину под основное условие существования системы золотого стандарта, и она рухнула.

Бреттон-Вудсская система

Мы только что отметили, что Великая депрессия 30-х годов привела к краху системы золотого стандарта. Она также подтолкнула страны к возведению торговых барьеров, которые в значительной мере сдерживали международную торговлю. Такое же разрушительное воздействие на мировую торговлю оказала вторая мировая война. Поэтому будет справедливо сказать, что к концу этой войны мировая торговля и денежная система превратились в руины.

В целях разработки основ новой мировой валютной системы в 1944 г. в Бреттон-Вудсе, штат Нью-Хэмпшир (США), была созвана международная конференция союзнических стран. В результате этой конференции была достигнута договоренность о создании системы регулируемых привязанных валютных курсов, которую нередко называют Бреттон-Вудсской системой. Новая система должна была сохранить преимущества прежней системы золотого стандарта (фиксированных валютных курсов), отметая при этом ее недостатки (сложные процессы внутренних макроэкономических преобразований).

Далее, на конференции был создан Международный валютный фонд (МВФ), призванный сделать новую валютную систему реальной и дееспособной. Эта мировая валютная система, базирующаяся на относительно фиксированных валютных курсах и управляемая через МВФ, просуществовала с некоторыми модификациями вплоть до 1971 г. МВФ продолжает и сейчас занимать важнейшее место в международных финансах. В последние годы он сыграл главную роль в уменьшении проблемы задолженности менее развитых стран.

МВФ и привязанные валютные курсы. Почему появилась Бреттон-Вудсская система регулируемых привязанных валютных курсов? Мы отметили, что во время Великой депрессии 30-х годов многие страны прибегали к практике девальвации своих валют в надежде стимулировать внутреннюю занятость. Например, если бы США столкнулись с растущей безработицей, они могли бы девальвировать доллар, подняв цену фунта стерлингов в долларах с 2,50 дол. за 1 ф. ст., скажем, до 3 дол. за 1 ф. ст. Эта акция сделала бы американские товары дешевле по отношению к британским, а британские товары дороже по сравнению с американскими, увеличив американский экспорт и снизив американский импорт. Полученный в итоге прирост чистого экспорта, стимулируемый эффектом мультипликатора, способствовал бы увеличению объемов производства и занятости в США.

Но проблема в том, что каждая страна имеет возможность играть в эту игру, и большинство из них решились попробовать свои силы. Последовавшие в результате серии соперничавших друг с другом девальваций не принесли выигрыша никому; наоборот, они способствовали дальнейшему подрыву мировой торговли. Поэтому в Бреттон-Вудсе страны - участницы конференции пришли к общему выводу, что послевоенная валютная система должна обеспечить всеобщую стабильность валютных курсов, при которой можно избежать разрушительных девальваций.

Какой была система регулируемых привязанных валютных курсов? Во-первых, сохраняя традиции золотого стандарта, каждая страна - член МВФ была обязана установить золотое (или долларовое) содержание своей денежной единицы, тем самым определяя валютный паритет между своей валютой и валютами всех других стран-участниц. Далее, каждая страна была обязана сохранять курс своей валюты относительно любой другой валюты неизменным.

Но каким образом должно было выполняться это обязательство? Из анализа фиксированных валютных курсов мы знаем, что государства должны использовать валютные резервы для вмешательства в функционирование валютных рынков. Допустим, например, что при Бреттон-Вудсской системе доллар был «привязан» к британскому фунту стерлингов при соотношении 2 дол. = 1 ф. ст. Теперь предположим, что американский спрос на фунт временно увеличивается с D до D' (см. рис. 38-4), в результате чего при привязанном курсе образуется нехватка фунтов ab. Каким образом могут США выполнить свое обязательство поддерживать курс 2 дол. = = 1 ф. ст., если новый равновесный курс будет равен 3 дол. = 1 ф. ст.? США могут выбросить дополнительные фунты на валютный рынок, смещая кривую предложения фунтов вправо до ее пересечения с D' в точке b и, таким образом, сохраняя валютный курс 2 дол. = 1 ф. ст.

Где же США достанут необходимые им фунты? В условиях Бреттон-Вудсской системы существовало три основных источника.

1. Резервы. У США в тот момент могли быть фунты в «стабилизационном фонде», образовавшемся в результате возникшей в прошлом противоположной ситуации на валютном рынке. Возможно, когда-то правительство США потратило доллары на покупку фунтов, избыток которых грозил снизить валютный курс с 2 дол. = 1 ф. ст., скажем, до 1 дол. = 1 ф. ст.

2. Продажа золота. Правительство США могло бы продать некоторое количество своего золота Великобритании за фунты. Денежная выручка от сделки затем поступила бы на валютный рынок для расширения предложения фунтов.

3. Займы у МВФ. Необходимое количество фунтов может быть получено в качестве займа у МВФ. Страны, входившие в Бреттон-Вудсскую систему, были обязаны вносить вклады в МВФ в зависимости от размеров их национального дохода, численности населения и объема торговли. Таким образом, при необходимости США могли бы взять краткосрочный заем в МВФ, возместив эту сумму своей валютой.

Фундаментальные нарушения платежного баланса: корректировка. Система фиксированных валютных курсов, подобная Бреттон-Вудсской, хорошо функционирует до тех пор, пока положительные и отрицательные сальдо платежных балансов отдельных стран возникают более или менее случайно и примерно равны по величине. Если прошлогодний излишек платежного баланса страны дает достаточную прибавку к валютным резервам для финансирования дефицита платежного баланса в этом году, то не возникает никаких проблем. Но что произойдет, если США, например, придется столкнуться с «серьезной несбалансированностью» во внешней торговле и финансах, когда речь идет о постоянных и крупномасштабных дефицитах платежного баланса? В этом случае очевидно, что США в конечном счете исчерпают свои резервы и, следовательно, будут неспособны поддерживать фиксированный валютный курс.

Возможность, которую предоставляла Бреттон-Вудсская система, состояла в урегулировании серьезных дефицитов платежного баланса путем девальвации, то есть за счет «упорядоченного» снижения фиксированного валютного курса страны. При Бреттон-Вудсской системе МВФ позволял каждой стране-участнице без особого разрешения фонда изменять стоимость валюты на 10% с целью корректировки значительного ухудшения платежного баланса. Более крупные изменения валютных курсов требовали санкции совета директоров фонда. Требуя получения разрешения на осуществление крупных изменений валютного курса, фонд пытался поставить преграду произвольным девальвациям валют странами, которые хотели использовать их как быстрый стимул для развития своей экономики. В нашем примере девальвация доллара увеличила бы американский экспорт и снизила бы американский импорт, тем самым способствуя выравниванию постоянного дефицита платежного баланса.

Целью введения системы регулируемой увязки валютных курсов было создание мировой валютной системы, которая воплощала бы в себе лучшие черты как системы фиксированных валютных курсов (такой, как старая мировая система золотого стандарта), так и системы свободно колеблющихся валютных курсов. Снижая риск и неопределенность, краткосрочная стабильность валютных курсов -фиксированные валютные курсы — вероятно, стимулировала бы торговлю и способствовала бы эффективному использованию мировых ресурсов. Периодическая регулировка валютных курсов - регулировка увязки, осуществляемая через МВФ на основе постоянных или долгосрочных сдвигов платежеспособности страны, обеспечила механизм, при помощи которого устойчивая несбалансированность платежных балансов может быть преодолена без болезненных изменений в уровнях производства и цен. Крушение Бреттон-Вудсской системы. Бреттон-Вудсская система предусматривала использование в качестве международных резервов золота и доллара. Использование золота как международного средства обмена вытекало из его роли в системе золотого стандарта более раннего периода. Доллар же был признан в качестве мировых денег по двум причинам.

1. США вышли из второй мировой войны с наиболее сильной экономикой среди стран свободного мира.

2. США аккумулировали огромное количество золота и в период с 1934 по 1971 г. проводили политику скупки и продажи золота иностранным финансовым органам по фиксированной цене 35 дол. за унцию. Таким образом, доллар переводился в золото по предъявлению; доллар стал рассматриваться как заменитель золота и поэтому считаться «таким же хорошим, как золото».

Сама идея использования доллара как составной части мировых валютных резервов заключала в себе зачатки дилеммы. Проанализируем ситуацию, развивавшуюся в 50-60-е годы. Проблема с золотом как мировыми деньгами состояла в его количестве. Рост мировых денежных запасов зависит от объемов вновь добытого золота, из которых исключается какое-то количество, припрятанное для спекулятивных целей или используемое для промышленных или ювелирных целей. К сожалению, рост золотых запасов отставал от быстро расширяющихся масштабов международной торговли и финансов. Поэтому доллар приобрел возрастающую по своей важности роль мирового валютного резерва.

Многие страны приобретают доллары в качестве резерва в результате дефицита платежного баланса США. За исключением трех-четырех лет, платежный баланс США в 50-60-е годы в основном сводился с отрицательным сальдо. Этот дефицит отчасти финансировался за счет уменьшения американского золотого резерва, а отчасти за счет возрастания количества долларов у иностранных держателей, у которых они считались «такими же хорошими, как золото» до 1971 г.

По мере того как количество долларов, находящихся на руках у иностранцев, стремительно росло, а золотые резервы США истощались, другие страны неизбежно стали задавать вопрос: неужели доллар был действительно «таким же хорошим, как золото»? Способность США сохранять обратимость доллара в золото становилась все более сомнительной, а поэтому сомнительной была и роль доллара как общепринятой международной резервной валюты. Таким образом, дилемма состоит в том, что для того чтобы поддерживать доллар в качестве резерва, надо было ликвидировать дефицит платежного баланса США. Но ликвидация дефицита платежного баланса прекратит существование дополнительных резервов долларов. США должны были сократить или устранить дефицит платежного баланса для сохранения статуса доллара как мировой валюты. Но в случае успеха это замедлило бы рост международных резервов или ликвидности и поэтому привело бы к ограничению развития международной торговли и финансов.

Эта проблема обострилась в начале 70-х годов. Столкнувшись с устойчивым и растущим дефицитом платежного баланса США, президент Р. Никсон 15 августа 1971 г. приостановил конвертируемость доллара в золото. Эта приостановка явилась концом политики обмена золота на доллары по цене 35 дол. за унцию, которая просуществовала 37 лет. Новая политика разорвала связь между золотом и международной стоимостью доллара, пустив доллар в «плавание» и позволив рыночным силам определять его стоимость. Свободное колебание доллара лишило старую Бреттон-Вудсскую систему фиксированных курсов американской поддержки и привело к ее распаду.

Управляемые колебания

Существующей системе обменных курсов лучше всего подходит название обменные курсы с управляемыми колебаниями — колеблющиеся обменные курсы, время от время сопровождающиеся валютной интервенцией центральных банков для стабилизации или изменения курса. При изменении экономических условий у разных стран требуется постоянное изменение обменных курсов, чтобы избежать постоянного дефицита или излишка платежного баланса. Обычно основные торгующие страны позволяют своим обменным курсам изменяться до равновесных уровней, основанных на спросе и предложении на валютных биржах. В результате наблюдается заметно большая изменчивость обменных курсов, чем в эпоху Бреттон-Вудса.

Но страны также признают, что краткосрочные изменения обменных курсов, возможно, усиленные покупками и продажами спекулянтов, могут уменьшить потоки товаров и финансов. Более того, некоторые долгосрочные изменения курсов могут быть нежелательными. Поэтому время от времени центральные банки различных стран вмешиваются в действие рынков иностранной валюты, покупая или продавая крупные суммы определенной валюты. Они «управляют» курсами или стабилизируют их, влияя на спрос и предложение валюты. Приведем два примера.

1. Интервенция «Большой семерки» в 1987 г. В 1987 г. промышленно развитые страны «Большой семерки» - США, Германия, Япония, Великобритания, Франция, Италия и Канада — договорились стабилизировать стоимость доллара. В два предыдущих года ценность доллара быстро снижалась из-за заметного торгового дефицита Америки. Хотя торговый дефицит США оставался большим, эти страны пришли к заключению, что дальнейшее падение курса доллара может повредить экономическому росту в странах «Большой семерки». Поэтому они приобрели большое количество долларов, чтобы обеспечить сохранение их стоимости. С 1987 г. страны «Большой семерки» периодически вмешивались в деятельность рынков иностранной валюты, чтобы стабилизировать стоимость валют.

2. Интервенция 1994 г. В 1994 г. стоимость американского доллара снизилась по отношению к японской иене и немецкой марке. Этому способствовал значительный многолетний торговый дефицит США. Другой фактор состоял в том, что люди из других стран начали продавать имеющиеся у них американские акции и облигации, используя доллары для покупки других валют и инвестирования в другом месте.

Направляемые США центральные банки 16 стран противостояли резкому падению курса доллара, скупая большие количества долларов. Эти акции усилили спрос на доллары и временно замедлили снижение курса доллара.

В действительности нынешняя валютная система несколько сложнее, чем описано выше. В то время как ведущие валюты - американский и канадский доллары, японская иена, фунт стерлингов — колеблются или плавают в соответствии с изменяющимися условиями спроса и предложения, большинство стран европейского общего рынка пытаются привязать свои валюты друг к другу. Более того, многие менее развитые страны привязывают свою валюту к валюте какой-либо ведущей промышленно развитой страны. Так, около 40 наименее развитых стран привязали свои валюты к доллару. Наконец, некоторые страны привязывают стоимость своих валют к «корзине» или группе других валют.

Насколько хорошо работает система управляемых плавающих валютных курсов? У системы имеются как сторонники, так и критики.

Сторонники. Сторонники системы доказывают, что за время ее недолгого существования она функционировала хорошо, намного лучше, чем предполагалось.

1. Рост объемов торговли. Колебания валютных курсов не вызвали свертывания мировой торговли и финансов, что предрекали скептики. В действительности физический объем мировой торговли в условиях управляемых плавающих валютных курсов рос примерно такими же темпами, что и в предыдущее десятилетие при фиксированных валютных курсах.

2. Управляемость потрясений. Сторонники доказывают, что управляемое плавание пережило суровые экономические потрясения, которые, по мнению одного авторитетного лица, сломали бы режим фиксированных курсов не один раз. В частности, такие драматичные события, как мировое падение сельскохозяйственного производства в 1971 — 1974 гг., беспрецедентный рост цен на нефть в 1973— 1974 и 1979—1980 гг., охватившая весь мир стагфляция в 1974-1976 и 1981-1983 гг., породили серьезную несбалансированность международной торговли и финансов. Признано, что гибкие валютные курсы облегчили процесс приспособления к этим сдвигам в международном масштабе, в то время как аналогичные события оказали бы невыносимое давление на систему фиксированных курсов.

Противники. Однако до сих пор существуют веские аргументы в пользу системы, характеризующейся большей стабильностью валютных курсов. Те, кто выступает за фиксированные курсы, видят проблемы нынешней системы.

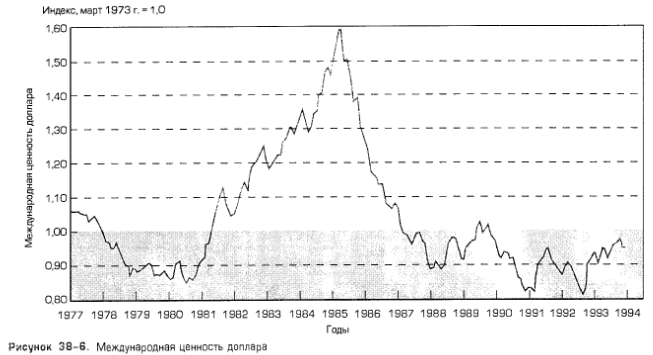

1. Изменчивость и приспособление. Критики утверждают, что эти «управляемые» валютные курсы были чрезмерно непостоянными. Они изменялись, считают они, даже тогда, когда соответствующие экономические и финансовые условия конкретной страны были весьма стабильными. По мнению критиков, управляемое плавание не сумело справиться с несбалансированностью платежного баланса, как это (предположительно) удалось бы сделать фиксированным валютным курсам. Таким образом, США в последние годы испытывали постоянный дефицит торгового баланса, в то время как Западная Германия и Япония имели устойчивое положительное сальдо. Изменения международной ценности доллара, марки и иены не выправили эти дисбалансы.

2. «Несистема»? Скептики считают, что управляемое плавание — это, по существу, «несистема». То есть правила и руководящие принципы, определяющие поведение каждой страны в отношении к своему валютному курсу, являются недостаточно четкими или обязательными, чтобы сделать систему жизнеспособной в долгосрочном плане. В общих чертах, отдельным странам не удастся избежать соблазна вмешательства в функционирование валютных рынков не просто в целях сглаживания краткосрочных или спекулятивных колебаний стоимости их валют, а для оказания серьезной поддержки своей хронически слабой валюте. В другом случае им не миновать соблазна целенаправленно манипулировать стоимостью своей валюты для достижения внутренней стабилизации. Короче говоря, есть опасения, что со временем будет сделан больший акцент на «управление», чем на «свободное плавание» валютных курсов, что может привести к фатальному исходу теперешней не имеющей четких контуров системы.