Кредит и кредитная система Российской Федерации

Необходимость существования кредита в экономической системе

Кредит – одно из самых распространенных экономических явлений в любом цивилизованном обществе. Именно этим объясняется неослабевающий интерес исследователей к данной категории.

Кредит представляет собой форму движения ссудного капитала (ссуженной стоимости), т. е. капитала, предоставляемого в ссуду. Тем самым обеспечивается трансформация денежного капитала в ссудный с одновременным формированием пула отношений, складывающихся между кредитором и заемщиком. Сам термин «кредит» происходит от ряда латинских слов: creditum – ссуда; credo – верю, доверяю; credit – он верит.

История появления кредита восходит к самым ранним этапам развития человеческого общества, когда происходит процесс имущественного расслоения и формируется понятие личной собственности. На этой стадии деньги еще отсутствуют, но формируются предпосылки их зарождения. Именно эти предпосылки стали первоосновой организации кредитных взаимоотношений в обществе.

Широкое применение кредита в современной экономической системе определяется потребностями участников хозяйственных сделок, которые, с одной стороны, диктуют спрос на временно свободные ресурсы (необходимость кредита) или же создают предложение данных ресурсов (возможность кредита). Сочетание возможности и необходимости кредита в экономической системе, их сбалансированность формируют прочную финансовую базу развития всего народно-хозяйственного комплекса как в краткосрочной, так и долгосрочной перспективах.

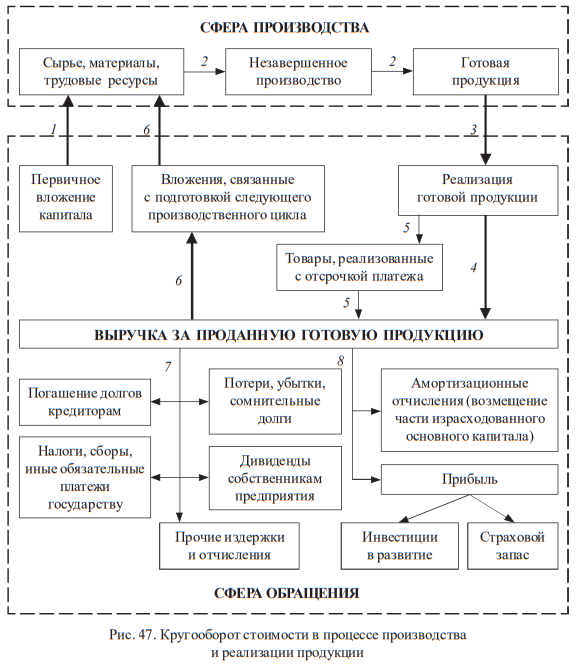

В основе эволюционного развития любого цивилизованного общества находится производственный процесс. Именно в процессе реального производства создается прибавочный продукт, перераспределяемый затем между участниками хозяйственных сделок (товаропроизводителями, потребителями, посредниками). Формы и условия такого перераспределения различны и зависят от характера конкретной сделки. Кредит, как и целый ряд иных экономических категорий, участвует в этом перераспределительном процессе. Отсюда следует, что и возможность, и необходимость его применения тесно связаны с процессом кругооборота стоимости в результате производства и реализации продукции, которые могут быть классифицированы соответственно как сфера производства и сфера обращения. Схема кругооборота стоимости представлена на рис. 47.

Каким же образом кругооборот стоимости предопределяет необходимость существования кредита в современной экономике.

Как известно, любой процесс производства начинается с вложения денег.

Средства необходимы для того, чтобы купить материалы, сырье, комплектующие детали, полуфабрикаты, нанять рабочих и служащих, приобрести оборудование.

На рис. 47 этот поток обозначен стрелкой 1. Однако у собственника, владельца производства, не всегда эти средства имеются, и тогда необходимо изыскать их где-то на стороне, т. е. воспользоваться одной из форм кредита.

Таким образом, на данной стадии определяется первая причина необходимости кредита в экономической системе – формирование начального капитала для реализации производственного процесса.

Приобретенное сырье, комплектующие детали, полуфабрикаты и иные материальные и нематериальные составляющие продукции трансформируются в результате производственной деятельности в готовый товар (2). На этом этапе потребность в кредите не проявляется так ярко, как на стадии подготовки производства. Однако процесс создания готовой продукции может рассматриваться нами как составная часть подготовки готового товара. В случае отсутствия собственных средств предприниматель вынужден будет использовать кредит по той же причине, которая была рассмотрена выше.

Результатом производственного процесса становится готовая продукция, обладающая большей стоимостью, чем суммарные затраты на ее производство (в ней заложена прибыль товаропроизводителя). Процесс выхода суммарной стоимости из производственной сферы в сферу обращения показан стрелкой 3.

Реализация готовой продукции возможна двумя основными способами:

- покупатель сразу оплачивает приобретаемый товар деньгами в наличной или безналичной формах, используя собственные средства или привлекая банковский кредит (4);

- покупатель приобретает товар с отсрочкой платежа (5).

В первом случае товаропроизводитель получает выручку за проданный товар в момент совершения хозяйственной сделки, а во втором – по истечении некоторого времени, оговоренного между сторонами.

Полученная товаропроизводителем выручка является финансовой базой для продолжения процесса производства на новом уровне. Составляющие производственного процесса приобретаются вновь (6), в прежнем или расширенном объеме.

Однако не всегда реализация продукции проходит быстро. Если произведенный продукт не пользуется большим спросом или по каким-либо другим причинам не может быть продан за короткий срок, то для продолжения производственного процесса приходится прибегать к временным финансовым вливаниям в виде кредита.

Таким образом, можно выделить вторую причину необходимости кредита в экономике – покрытие возможных финансовых проблем в результате неритмичного сбыта продукции или в иных случаях, приводящих к сбоям в кругообороте средств.

Помимо вложения средств в формирование расходной базы следующего производственного цикла, полученная выручка может быть направлена на иные цели (7, 8):

- производятся отчисления государству в виде налогов, сборов, иных обязательных платежей;

- часть выручки направляется в виде амортизационных отчислений с целью возмещения морального и физического износа основного капитала;

- осуществляются различные инвестиции в научные, технические или технологические новации;

- погашаются ранее сформированные долги различным категориям кредиторов;

- создается финансовый резерв на различные случаи;

- покрываются возможные финансовые потери, убытки, сомнительные долги и др.;

- формируются и выплачиваются дивиденды собственникам предприятия (акционерам).

Необходимость кредита может возникнуть не только в результате сбоев в процессе кругооборота стоимости. Некоторые производства предполагают длительный временной разрыв между актом вложения средств и моментом реализации товара, т. е. получения выручки за него. К числу таковых можно отнести сезонные производства, и в первую очередь производство и переработку сельскохозяйственной продукции. Использование только собственных ресурсов в таком случае экономически неэффективно.

Итак, третья причина необходимости существования кредита в современной экономике – наличие сезонных и иных производств с длительным циклом преобразования стоимости из сферы производства в сферу обращения и обратно.

Для постижения экономической природы кредита важно понять и причины, обусловливающие возможность его существования.

Возможность существования кредита в экономике определяется кругооборотом стоимости между сферами производств и обращения, а также иными факторами.

Рассмотрим причины, связанные с кругооборотом стоимости. Денежный поток, обозначенный на рис. 47 стрелкой 8, объясняет сразу два фактора, способствующих развитию кредита в экономике.

Одной из важнейших причин, позволяющих формировать временно свободные ресурсы в экономике, являются амортизационные отчисления.

Амортизация (от лат. amortisatio – погашение) – это исчисленный в денежном выражении износ основных средств в процессе их применения, производственного использования. Амортизация есть одновременно средство, способ, процесс перенесения стоимости изношенных средств труда на произведенный с их помощью продукт. Инструментом возмещения износа основных средств служат амортизационные отчисления в виде денег, направляемых на ремонт или строительство, изготовление новых основных средств. Со времени начисления амортизационных взносов до момента их использования накапливаемые средства становятся временно свободными и могут быть использованы в иных хозяйственных сделках, т. е. формируют основу кредитных отношений в обществе.

Вторым важным компонентом, обеспечивающим возможность существования кредита в экономике, является прибыль.

Прибыль – это положительная разница между доходами от продажи товаров и услуг и затратами на производство и продажу этих товаров. Прибыль – один из наиболее важных показателей финансовых результатов хозяйственной деятельности предприятия.

Принято различать несколько видов прибыли: валовая (балансовая); бухгалтерская; экономическая. Нас в рассматриваемом аспекте интересует только чистая прибыль, т. е. средства, остающиеся в распоряжении товаропроизводителя после выплаты налогов, отчислений, обязательных платежей. Именно из чистой прибыли формируются резервные средства на непредвиденные нужды (страховой запас) и аккумулируются средства для расширения производства в будущем (инвестиции). Данные средства длительный срок накапливаются и создают основу кредитных операций в обществе.

Следующей причиной, позволяющей формировать кредитные отношения в экономической системе, является возможный временной разрыв между моментом получения выручки товаропроизводителем (4, 5) и необходимостью вложения средств в новый производственный цикл (6). Временной разрыв может быть вызван как объективными причинами (сезонным характером производства),

так и прочими факторами (падением спроса на выпускаемую продукцию, конкурентными ограничениями, мерами государственного ограничения и т. д.). Вне зависимости от характера причины у собственника скапливаются временно свободные финансовые ресурсы, которые могут быть использованы иными участниками экономических отношений.

Исследуя причины существования кредита, было бы неправильно ограничиться только кругооборотом стоимости, связанным с движением средств между сферами производства и обращения. В любой экономической системе существует целый ряд денежных потоков, связанных с экономической и неэкономической деятельностью физических лиц. У данной категории участников общественных отношений имеются как регулярные доходы (заработная плата, пенсии, стипендии и т. д.), так и разовые (разнообразные выигрыши, гонорары, наследства и т. д.).

Регулярные доходы население использует в основном на оплату текущих потребностей, однако некоторая часть может откладываться для формирования сбережений различной направленности (например, на приобретение дорогостоящей вещи, отпуск, покупку недвижимости и т. д.). Разовые поступления в значительно большей степени формируют сбережения и накопления граждан.

Таким образом, сбережения и накопления населения также формируют финансовый ресурс, который может быть использован для развития кредитных отношений в экономической системе.

Однако наличие в экономике временно свободных денежных средств не приводит автоматически к появлению кредита. Осуществить конкретную кредитную операцию можно только после того, как встретятся две стороны: кредитор и заемщик.

Кредитор (от лат. creditor – заимодавец, веритель) представляет сторону кредитной сделки, предоставляющую некоторую стоимость во временное пользование второй стороне. Кредитор может ссудить как собственное имущество или денежные средства, так и то, которое он сам получил в порядке кредита.

Заемщик, или дебитор (от лат. debitor – должник, обязанный), – сторона по кредитной сделке, берущая кредит и принимающая на себя обязательства по его возврату кредитору в указанное время и на оговоренных условиях.

В современном мире одни и те же организации могут выступать одновременно в качестве кредитора и заемщика. В процессе исторического развития роль основного кредитора в экономике перешла к банковским институтам, которые являются главными финансовыми посредниками, размещая как собственные ресурсы, так и те, которые размещены у них прочими хозяйствующими субъектами и гражданами. В то же время, привлекая различные депозиты, размещая иные обязательства на рынке, банки сами становятся заемщиками.

Но не только кредитные институты одновременно выступают и в роли кредитора, и в качестве заемщика. Любое предприятие, ведущее активную деятельность, может продавать свою продукцию в счет будущих платежей, размещать временно свободные ресурсы в банках (т. е. быть кредитором) и одновременно приобретать необходимые компоненты для продолжения производственного процесса с отсрочкой платежа (т. е. быть заемщиком).

Рассматривая экономическую природу кредита, следует остановиться на различиях таких понятий, как «кредит» и «заем».

С точки зрения экономической науки категория «кредит» является более широким понятием. Однако Гражданский кодекс РФ отводит ведущую роль понятию «заем». Так, в соответствии со ст. 807 под займом понимается заключение сделки, в результате которой одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. При этом договор займа предполагается беспроцентным (ст. 809), если в нем прямо не предусмотрено иное, в случаях, когда:

- договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

- по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Договор займа считается заключенным с момента передачи денег или других вещей. Возврат займа, совершенного в вещной форме, предполагает, что должник передает кредитору не те же самые предметы, которые брал, а новые, соответствующие взятым ранее по всем характеристикам.

Под кредитом понимается «предоставление денежных средств заемщику в размере и на условиях, предусмотренных договором, с обязательством заемщика возвратить полученную денежную сумму и уплатить проценты на нее» (ст. 819 ГК РФ). Таким образом, юридическая трактовка понятия «кредит» несколько уже, чем экономическая, и предусматривает только денежный заем.

Данные разночтения не могут серьезно изменить экономическую природу кредита и его роль в жизни общества, однако создают основу для новых экономических и правовых исследований.

Принципы и функции кредита

Кредитные отношения по своей сути представляют собой довольно сложный процесс, охватывающий большой пласт экономических взаимосвязей в обществе. Раскрытие внутренней сущности кредита будет наиболее полным при рассмотрении основных принципов кредитования.

Можно выделить основные принципы кредита: возвратность, срочность, платность, обеспеченность, целевой характер.

Возвратность кредитования – это основная сущностная характеристика кредита. Кредит представляет собой возвратное движение ссуженной стоимости.

Именно возвратность отличает кредит от других экономических категорий.

Необходимой формой возвратности выступает срочность кредита. Под срочностью кредита подразумевается, что ссуженная стоимость будет возвращена не когда-нибудь, а в точно установленный срок. Гражданский кодекс РФ регламентирует «обязанность заемщика возвратить займодавцу полученную сумму займа в срок» (ст. 810), а также право кредитора отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, «очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок» (ст. 821).

Следующий принцип кредитных отношений – платность кредита. Он означает право кредитора на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. Договором же устанавливаются и иные характеристики платы заемщика кредитору за право пользования его средствами.

При отсутствии в договоре условия о размере процентов последний определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа (ст. 809 ГК РФ).

Принцип обеспеченности кредита означает, что кредитор может потребовать гарантий исполнения заемщиком взятых на себя обязательств. При исследовании принципа обеспеченности следует различать первичное и вторичное обеспечение кредита.

Экономической основой погашения кредита является непрерывный кругооборот фондов предприятия-заемщика, что выражается поступлением выручки на его расчетный счет. Таким образом, в качестве первичного обеспечения кредита выступает денежный поток заемщика, который завершается приростом стоимости; последний представляет собой основу для возврата кредита.

Параллельно с этим применяется вторичное обеспечение кредита. Это особый вид операций, реализация которых позволит возвратить кредитору сумму долга, а также выплатить ссудный процент. Формы вторичного обеспечения постоянно совершенствуется.

В соответствии с действующей практикой совершения кредитных операций в Российской Федерации можно выделить основные формы вторичного обеспечения: залог, заклад, поручительство, гарантия, страхование случая невозврата кредита и т. д.

Залог представляет собой форму обеспечения исполнения кредитных обязательств. Должник (залогодатель) передает кредитору (залогодержателю) определенные имущественные ценности, из стоимости которых кредитор имеет право удовлетворить свои требования при неисполнении должником кредитных обязательств. Предметом залога может служить всякое имущество, принадлежащее заемщику, за исключением изъятого из оборота (ст. 336 ГК РФ), в том числе недвижимость и земля (ипотечный залог), вещи, ценные бумаги или права на них, рентные поступления и т. д. Предмет залога может быть передан залогодержателю в физической форме или в форме документально зафиксированного права на его получение в виде залогового обязательства. Широкое применение получил генеральный залог, т. е. такой залог, который позволяет в случае его реализации покрыть не только сумму выданного кредита, судебные издержки и проценты за весь период кредитной сделки, включая срок реализации залога и период возможного судебного разбирательства в случае неисполнения залогодателем взятых на себя обязательств.

Залог является одним из древнейших способов обеспечения кредита. Так, например, еще в XV в. в Псковской судной грамоте оговаривалась возможность применения залога в кредитной сделке: «ино воля того человека, кто имет серебра сочить по закладу, хочет сам поцелует да свое серебро возмет, а хочет заклад ему у креста положит» (ст. 28), а также устанавливались критерии минимального беззалогового кредита: «кто имет дават серебро в заим, ино дати до рубля без заклада и без записи, а болши рубли не давати без заклада и без записи» (ст. 30).

Одной из форм залога является заклад, который, как правило, предусматривает передачу кредитору заложенного имущества, не ограничиваясь составлением залогового документа.

Еще одним способом обеспечения обязательств должника является поручительство, когда поручитель принимает на себя обязательство перед кредитором за исполнение должником своего обязательства (полностью или в части). Поручитель и должник несут солидарную (субсидиарную) ответственность перед должником за неисполнение или ненадлежащее исполнение принятых обязательств.

Эта ответственность распространяется на само обязательство, а также включает уплату процентов, возмещение судебных издержек по взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательства должником (ст. 363 ГК РФ).

Как и залог, поручительство широко применялось и в средние века. Псковская судная грамота регламентировала объем операций, которые могут быть обеспечены поручительством: «а поруке быть до рубля, а болши не быти рубля» (ст. 33). Как видим, наши предки регламентировали применение поручительств для кредитных сделок в малых суммах (до одного рубля), а при более значительных суммах предполагалось использовать залог.

Широкое применение в практике кредитования получили гарантии. Гарантия (от фр. garantie – обеспечение) – предусмотренное законом или договором обязательство, в силу которого какое-либо лицо (физическое или юридическое) отвечает перед кредиторами полностью или частично при неисполнении или ненадлежащем исполнении обязательства должником.

Можно выделить два вида гарантий по долговым обязательствам:

- гарантия погашения долговых обязательств, при которой обязательство гаранта вступает в силу в момент наступления срока погашения долга и его неуплаты;

- гарантия взыскания долга в случае неплатежа, предполагающая, что обязательство гаранта вступает в силу только после того, как главному должнику был предъявлен иск, а кредитор использовал все разумные меры для взыскания платежа.

Применительно к кредитам применяются две формы гарантий:

- бессрочная гарантия, предполагающая, что гарант несет ответственность за неплатежеспособность должника в определенных пределах в течение всего срока гарантийного соглашения и может, следовательно, погасить все ссуды, полученные должником;

- специальная гарантия, предусматривающая ответственность гаранта лишь в рамках одной кредитной сделки.

В отличие от поручительства гарантия предусматривает исполнение гарантом обязательств должника только по основной сумме долга и в случае, если должник признает данный долг. Наибольшее распространение в настоящее время получили банковские гарантии.

Страхование представляет собой особый вид экономической деятельности, связанный со снижением или перераспределением рисков между юридическими или физическими лицами (страхователями) и специализированными организациями (страховщиками). Страхование может охватывать финансовые риски (потеря определенной суммы средств), а также чистые риски, возникающие в случае, когда возможен неблагоприятный вариант исхода событий.

Принцип целевого использования кредита предусматривает, что кредит должен быть использован только на те цели, на которые испрашивается заемщиком. При осуществлении кредитования кредитор анализирует цели, на которые заемщик испрашивает средства, а также денежный поток, возникающий после реализации кредитуемого проекта. Законодательство России регламентирует право кредитора отказаться от дальнейшего кредитования заемщика в случае нарушения им принципа целевого использования кредита (ст. 821 ГК РФ).

Теперь рассмотрим функции кредита. Остановимся на трех основных: аккумуляции временно свободных ресурсов, перераспределительной, замещения наличных денег в обращении.

В рамках функции аккумуляции временно свободных денежных средств кредит формирует финансовую основу для расширенного воспроизводства в экономике.

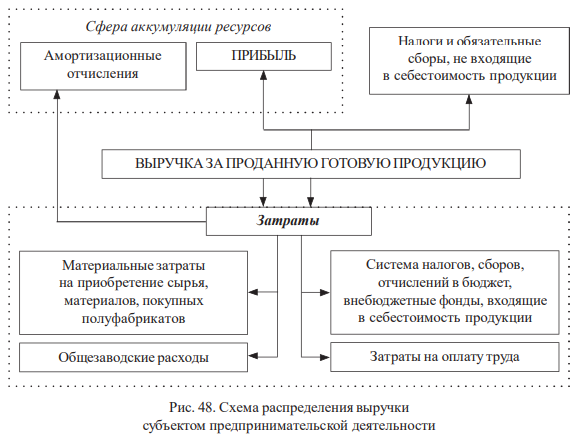

Базой для аккумуляции временно свободных ресурсов служит специфика обращения стоимости как в сфере производства, так и в сфере обращения. Часть ресурсов не используется немедленно по получении собственником, а накапливается. К таковым относятся прибыль и амортизационные отчисления (рис. 48).

В результате формируются особые денежные средства, накапливаемые в текущий момент времени с целью потребления их в будущем (сфера аккумуляции ресурсов). На некоторое время эти средства высвобождаются из процесса кругооборота данного финансового субъекта и могут быть использованы в качестве заемных средств в кругообороте другого финансового субъекта, вернувшись к кредитору обратно с определенным приростом.

Накопление данных ресурсов производится чаще всего путем размещения денежных средств на счета в банках либо методом формирования прочих финансовых активов (покупка ценных бумаг различных эмитентов, расширение практики коммерческого кредитования покупателей своей продукции, иные сделки). Таким образом, создается основа для перераспределения ресурсов в рамках экономической системы.

Перераспределительная функция кредита является ключевой. Посредством ее реализации осуществляется перетекание капитала в территориально-отраслевом разрезе экономической системы. Причем, в отличие от сферы финансов, где средства перемещаются на основе административных методов управления, перетекание капитала посредством кредита происходит на рыночных принципах. Государство в лице Центрального банка выступает в этом случае лишь как посредник, разрабатывающий общие правила осуществления данных операций, не вмешиваясь в их суть. В экстремальных ситуациях в рамках государственного денежнокредитного регулирования экономики возможна экономическая и административная корректировка основных направлений использования кредитных ресурсов.

Необходимость перераспределения денежных средств между различными отраслями экономики обусловлена различной нормой рентабельности капитала.

Конечные результаты действия перераспределительной функции кредита таковы:

- свободные денежные средства преобразуются в реально функционирующий капитал;

- поддерживается уровень реального производства, вне зависимости от разной скорости обращения капитала в сферах производства и обращения;

- стимулируется научно-технический прогресс во всех сферах деятельности общества.

Третья функция кредита – функция замещения наличных денег и сокращения издержек обращения – выполняется как эмиссионным банком страны, так и коммерческими банками.

Денежная банкнотная эмиссия осуществляется Центральным банком посредством выпуска кредитных денег – банкнот. Кредитная эмиссия является прерогативой коммерческих банков, выпускающих в обращение банковские векселя, обращающиеся депозиты, чеки. Данные платежные средства представляют собой альтернативу денежным средствам, способствуют сокращению издержек обращения (связанных с печатанием, перевозкой, пересылкой, охраной и хранением денег), а также ускорению оборачиваемости средств в экономическом цикле.

Понятие и структура кредитной системы Российской Федерации

Кредитная система – один из важнейших компонентов цивилизованного общества, основанного на рыночных принципах ведения хозяйства. Она выполняет функции консолидирующего центра в сложной структуре экономических связей всего народно-хозяйственного комплекса страны.

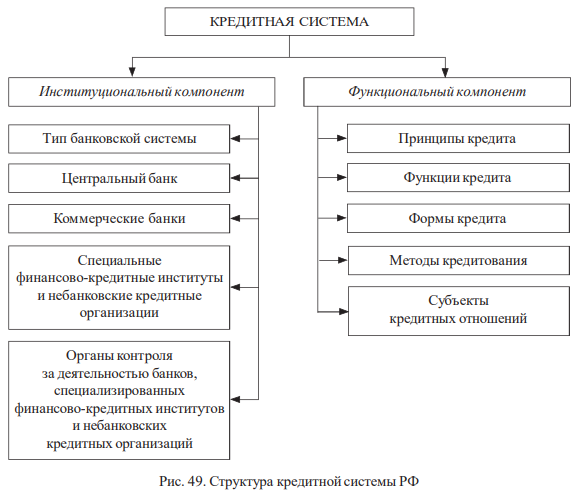

Понятие «кредитная система» складывается из двух групп компонентов: функциональных, которые можно определить как совокупность кредитных отношений, форм и методов кредитования, и институциональных, подразумевающих совокупность кредитно-финансовых учреждений, которые аккумулируют свободные денежные средства и предоставляют их в ссуду.

Таким образом, кредитная система представляет собой совокупность кредитных отношений, форм и методов кредитования, практически реализуемых в повседневной деятельности финансово-кредитными институтами. Структура кредитной системы представлена на рис. 49.

Функциональный компонент кредитной системы составляют следующие элементы:

- принципы кредита (возвратность, срочность, платность, обеспеченность, целевой характер);

- функции кредита (аккумуляция временно свободных ресурсов, перераспределительная, замещение наличных денег в обращении);

- формы кредитных отношений (коммерческий, государственный, банковский, потребительский и международный);

- методы кредитования (по остатку, по обороту, индивидуальные срочные кредиты, кредитные линии и др.);

- субъекты кредитных отношений (кредитор, заемщик).

Реализация и организация функционального компонента кредитной системы в современном цивилизованном обществе возлагается на специализированные учреждения, которые образуют институциональный компонент кредитной системы. В этом аспекте кредитная система представляет собой совокупность банков и других финансовых посредников, осуществляющих мобилизацию свободных денежных капиталов и доходов и предоставление их во временное пользование различным субъектам и государству.

Институциональный компонент кредитной системы характеризуют следующие параметры:

- тип банковской системы (одноуровневая, многоуровневая);

- место в экономической системе, экономическая роль, функциональное предназначение, организационное построение Центрального банка;

- место в экономической системе, экономическая роль, спектр выполняемых операций, уровень специализации, организационная структура, степень экономической свободы банков;

- место в экономической системе, экономическая роль небанковских кредитных организаций;

- место и роль в экономической системе совокупности государственных и негосударственных (саморегулируемых) организаций, осуществляющих разнообразные виды контроля деятельности банков, небанковских кредитных организаций (налоговые органы, Ассоциация участников вексельного рынка – АУВЕР, специализированные аудиторские службы, прочие организации).

Как видим, основная масса элементов, образующих институциональный компонент кредитной системы, формирует национальную банковскую систему. Таким образом, можно сказать, что понятие «кредитная система» – более широкое и емкое, чем понятие «банковская система», так как последняя включает лишь совокупность специализированных институтов, действующих на кредитном рынке страны.

Формы кредита

Как и многие другие теоретические вопросы, определяющие сущностные характеристики кредита, вопрос о формах кредита в экономической литературе трактуется неоднозначно. Если подходить с философских позиций, форма – это способ существования предмета или явления, внутренняя организация содержания. Таким образом, изучение форм кредита позволяет выявить богатство содержания этой экономической категории и классифицировать ее, выделив компоненты, сходные по фундаментальным признакам, но различные по проявлению. Подход к определению форм кредита может быть двояким: суженным и расширенным.

В первом случае можно говорить о кредите в денежной форме и о товарном кредите. Кредит, предоставляемый в денежной форме (его называют денежный, или финансовый кредит), предполагает движение ссуженной стоимости непосредственно в форме денег. Товарный кредит представляет собой движение стоимости в виде товара, услуг, работ. Однако такая узкая трактовка не позволяет охватить весь спектр кредитных отношений, существующих в экономической системе.

Расширенное толкование форм кредита позволяет учесть не только форму движения ссужаемой стоимости, но и состав участников сделки, ее назначение и т. д. В настоящее время наибольшее распространение получила следующая классификация форм кредита: коммерческий, банковский, потребительский, государственный и международный.

1. Коммерческий кредит – это самая древняя из рассматриваемых форм кредита. Она не зависит от наличия в экономике специальных кредитных институтов. Как заемщиками, так и кредиторами при такой форме кредитования выступают действующие предприниматели, бизнесмены. Перечислим основные специфические черты коммерческого кредита:

- кредит предоставляется в товарной, а не в денежной форме (как правило, в виде отсрочки платежа за поставленные товарно-материальные ценности или оказанные услуги);

- кредитная деятельность не требует наличия специальных лицензий, разрешений, сертификатов и т. д. и может осуществляться любым участником хозяйственных отношений;

- доходы кредитора, как правило, не носят явного характера (как, например, процент за пользование банковским кредитом); зачастую экономический эффект кредитора заключается в расширении сбыта собственной продукции, повышении заинтересованности покупателей в рамках конкурентной борьбы.

Разновидностями коммерческого кредита являются: вексельный кредит, лизинг, факторинг, форфейтинг, консигнация, открытый счет.

Вексель (от нем. wechsel – обмен, wechseln – менять) представляет собой особый вид ценной бумаги, письменное долговое денежное обязательство строго установленной законом формы. Данное обязательство предполагает, что векселедержатель (кредитор) имеет безусловное право получения денежного долга с векселедателя (должника) через определенный срок.

Различают два вида векселя: простой и переводной.

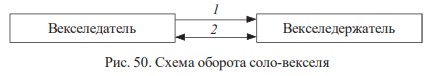

Простой вексель – ничем не обусловленное обязательство векселедателя уплатить векселедержателю определенную в векселе сумму по его приказу или по истечении определенного срока. Простой вексель также называют соло-векселем. Оборот по соло-векселю показан на рис. 50. Он достаточно прост: сначала –

процесс выписки векселя (1), затем предъявление его к оплате и получение денег (2).

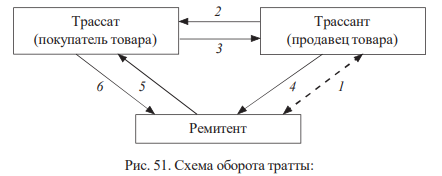

Переводной вексель, или тратта (от нем. tratte, итал. tratta), – долговое письменное обязательство, приказ одной стороны (трассанта) другой стороне (трассату) выплатить определенную сумму третьему участнику сделки (ремитенту). Трассат (от нем. trassate, итал. trassare – переводить по векселю) – лицо, обязанное уплатить по векселю. Трассант (от нем. trassant, итал. trassante – переводящий по векселю) – лицо, выдающее тратту. Ремитент (от лат. remitto – отсылаю, remittens – отсылающий) – получатель денег по тратте.

При оплате по переводному векселю продавец товара направляет покупателю партию товара, а вслед за ней – пакет документов, необходимый для оплаты.

В этом пакете находится и тратта, т. е. приказ трассанта трассату произвести оплату в пользу ремитента. Покупатель товара, т. е. трассат, должен акцептовать выставленную на него тратту, так как без этого вексель не будет иметь силы обязательного и законного платежного средства. Акцепт тратты означает, что трассат согласен с суммой платежа и готов произвести его в установленный срок.

На рис. 51 показана схема оборота тратты.

Операции, опосредующие движение векселей в качестве денежных документов, принято называть вексельным обращением. Эти операции удостоверяют переход векселя от одного владельца к другому в силу проведения между ними расчетов.

Вексель, как финансовый документ, содержит вексельные реквизиты, т. е. обязательные данные, позволяющие признать его действительным. Эти реквизиты были утверждены еще в июне 1930 г. на Международной Женевской конвенции о простых и переводных векселях и закреплены в Единообразном законе о переводном и простом векселе (Женева, 1932):

- наименование «вексель», включенное в самый текст документа и выраженное на том языке, на котором этот документ составлен;

- простое и ничем не обусловленное предложение уплатить определенную сумму;

- наименование того, кто должен платить (плательщика);

- указание срока платежа;

- указание места, в котором должен быть совершен платеж;

- наименование того, кому или по приказу кого платеж должен быть совершен;

- указание даты и места составления векселя;

- подпись того, кто выдает вексель (векселедателя).

Основу вексельного рынка создает индоссамент. Индоссамент (от нем. indossament) представляет собой передаточную надпись на финансовом документе (векселе, коносаменте, чеке и т. д.), свидетельствующую о передаче права получения платежа с векселедателя третьему лицу: от первичного векселедержателя (индоссанта) вторичному (индоссату). Индоссант передает индоссату все свои права по векселю, а это значит, что не допускается частичная передача суммы финансового документа (частичный индоссамент). Сама передаточная надпись располагается, как правило, на оборотной стороне документа. Если по каким-либо причинам разместить индоссамент на обороте векселя нельзя, к бланку векселя добавляется приложение – аллонж, т. е. лист бумаги для дальнейших индоссаментов. Различают несколько видов индоссамента:

- именной (полный) – содержит наименование лица, в пользу которого индоссируется документ;

- бланковый (ордерный) – не содержит наименования лица, которому переводится документ (индоссамент до востребования);

- ограниченный – передаточная надпись, исключающая дальнейшую индоссацию данного документа.

В зависимости от специфики составления и наличия или отсутствия каких-либо дополнительных условий вексель бывает:

– казначейский – когда его эмитирует государство для покрытия своих нужд.

Именно с таких ценных бумаг началось вексельное обращение в нашей стране.

Как правило, данными векселями оформляются краткосрочные государственные заимствования (с периодом обращения 3, 6 или 12 месяцев);

– безусловный – долговая расписка, подлежащая оплате денежными средствами по предъявлении, без дополнительных условий;

– фиктивный, т. е. не имеющий реального товарного покрытия, а следовательно, и реальной ценности. Фиктивными называют целую группу векселей: бронзовые, дружеские, дутые, мусорные и ряд других. Основная задача, достигаемая при составлении таких ценных бумаг, – фиктивное увеличение капитала векселедержателя либо для последующего кредитования в банке (и, соответственно, оформления залога данными ценностями), либо для покрытия финансовых «разрывов» в балансе, вызванных проведением сомнительных операций. Зачастую такие векселя выписываются двумя предпринимателями друг на друга в равных суммах, с одинаковым сроком предъявления. Обнаружить фиктивные векселя достаточно сложно;

– коммерческий – разновидность векселя, обслуживающего торговые операции и используемого в схемах по кредитованию покупателя, не имеющего к моменту начала сделки необходимой суммы денег для ее проведения. С момента выписки векселя и до его погашения покупаемый векселедателем товар является залогом по данной сделке;

– гарантийный – вексель, выписываемый с целью поручительства третьей стороной платежеспособности плательщика по хозяйственной сделке. В случае нормального завершения сделки аннулируется без проведения денежных операций;

– финансовый (он же банковский) – разновидность векселя, не связанного с реальной товарной сделкой. Плательщиком по данному обязательству является банк (иногда финансовая компания). Основная задача, решаемая при эмиссии финансовых векселей – мобилизация денежных ресурсов. Зачастую банки с помощью данных инструментов проводят кредитные схемы, когда клиенту, оформившему кредит, выдаются не «живые» деньги, а один или несколько векселей данного кредитного института с оговоренной датой погашения. Заемщик расплачивается данными векселями со своими поставщиками, подрядчиками, прочими кредиторами, а те, в свою очередь, могут индоссировать их дальше. По истечении указанного в векселях срока, они предъявляются к погашению банку-эмитенту для оплаты.

1 – образование задолженности компании продавца товара перед ремитентом по ранее проведенным сделкам; 2 – выписка тратты, содержащей приказ трассанта трассату об оплате векселя в установленный срок ремитенту; 3 – акцептование тратты трассатом; 4 – погашение задолженности трассанта перед ремитентом путем учета на него тратты, т. е. передача ему векселя, акцептованного трассатом; 5 – предъявление векселя для оплаты ремитентом трассату; 6 – оплата тратты трассатом

Заемщик, получивший кредит данными векселями, по истечении оговоренного срока (как правило, совпадающего со сроком обращения выданных ему векселей) гасит банковский кредит и проценты по нему. Процентная ставка при таком кредитовании, как правило, значительно ниже, чем при предоставлении «живых» денег, так как не требует от банка привлечения ресурсов (а следовательно, и оплаты их, что снижает себестоимость кредитной сделки). В некоторых случаях финансовыми векселями оформляются межбанковские денежные сделки;

– домицилированный – вексель, имеющий в тексте ссылку на домицилиата, т. е. третье лицо, которое оплатит вексель в месте жительства плательщика или каком-либо другом месте. Домицилиатом чаще всего является банк, в котором хранятся средства плательщика. В отличие от гаранта, поручителя домицилиат не обязан гасить вексель. Он это делает лишь при наличии предварительного собственного акцепта (т. е. согласия оплатить обязательство) и при наличии средств на счете плательщика;

– бланковый (он же бланко-вексель) – вексель, в котором не проставлены сумма, дата выставления или отсутствует какой-либо другой реквизит;

– предъявительский – вексель, подлежащий оплате немедленно после предъявления векселедержателем. Векселедержателем является любое лицо, предъявляющее вексель;

– срочный – вексель с фиксированной датой погашения;

– частный – вексель, выписанный частным лицом;

– авалированный – вексель с дополнительным обеспечением посредством гарантии со стороны третьего участника – авалиста. Аваль – вексельное поручительство, сделанное в виде гарантийной надписи на полную сумму обязательства или частично. Гарантом может быть любое лицо, за исключением плательщика (ст. 881 ГК РФ). В практической деятельности встречаются различные виды аваля;

– под обеспечение ссуды – вексель, выписываемый ненадежным заемщиком по настоянию кредитора на сумму заимствования. Как правило, подобные векселя индоссированию не подлежат. В случае надлежащего выполнения своих обязательств заемщиком данный вексель погашается. Если своевременного возврата средств не происходит, кредитор предъявляет финансовые претензии заемщику на основании данного обязательства.

По способу получения дохода выделяют процентные и дисконтные векселя.

Как показывает практика, в кредитных операциях преобладают дисконтные векселя.

Дисконтный вексель – ценная бумага, реализуемая эмитентом (или предшествующим векселедержателем) по цене ниже номинальной (или цены последующего погашения). В общем виде дисконт – это разница между ценой приобретения и ценой погашения ценной бумаги. В результате можно определить дисконтную ставку – выраженную в процентах величину дисконта (т. е. дохода) после продажи векселя. Дисконтная ставка считается как отношение прибыли от владения векселя к затратам на его приобретение. Так, если вексель с ценой погашения (или номинальной ценой, если она совпадает с ценой погашения) 100 руб. купили за 85 руб., дисконтная ставка составит 17,65 %, т. е.

[(100 – 85) : 85] х 100 % = (15 : 85) х 100 % = 17,65.

Помимо дисконтной ставки, можно рассчитать и доходность владения данным векселем в годовом исчислении. Так, если данным векселем владели три месяца, т. е. 92 дня, годовая доходность составит 70,02 %, или

[(100 – 85) : 85 х 365 : 92] х 100 % = [0,1765 х 3,9674] х 100 % = 70,02 %.

Дисконтирование векселей еще называют учетом.

Процентный вексель – ценная бумага, приносящая доход держателю в виде процента на номинальную стоимость.

При погашении векселя оформляется вексельный акцепт, т. е. надпись, удостоверяющая согласие акцептанта на оплату данного обязательства. Отказ от акцепта называется «вексельный протест», или «протест векселя». Протест векселя – официальная, нотариально заверенная надпись на векселе в случае непроведения платежа в установленный срок. Данная надпись дает держателю право на предъявление регрессионного иска ко всем ответственным по векселю лицам или к одному из них. К таковым относят авалиста, векселедателя, индоссантов, акцептантов. Векселя с оформленным протестом называют опротестованными.

В экономической литературе зачастую утверждается, что коммерческий кредит, оформленный векселем, дешевле банковского и выдается в меньших суммах. Но это далеко не всегда так. Дешевизна вексельного кредита относительна. В случае достаточного количества платежных инструментов в экономике, когда вексель выступает только в качестве инструмента кредитования, уровень доходов по нему действительно невелик. Однако в ситуации нехватки платежных инструментов цена товара, реализуемого по векселю, может весьма значительно превышать «обычную» (т. е. при реализации товара за деньги).

Формальным ограничением вексельного кредита является величина товарного капитала у кредитора. Таким образом, величина товарных запасов кредитора должна определять величину облиго, т. е. общую сумму заимствований посредством векселей, так как их чрезмерный выпуск может привести к образованию просроченной задолженности и негативным последствиям для должника.

Современное состояние российского рынка векселей, выписанных прежде всего корпоративным сектором экономики, складывается под воздействием следующих факторов:

- любой субъект предпринимательской деятельности, вне зависимости от размера своего капитала или величины коммерческого оборота, может выпустить векселя на любую сумму, ориентируясь исключительно на собственное желание;

- в России не существует никакого разрешительного порядка выпуска векселей;

- со стороны государства отсутствует контроль над вексельной эмиссией.

В результате на рынке скопилась огромная масса не просто сомнительных, но попросту безнадежных векселей.

Именно поэтому корпоративные векселя зачастую имеют ограниченные возможности обращения, замыкаясь внутри заранее оговоренного круга лиц. Такая практика сокращает количество индоссаментов, создает узкий круг «своих» участников обращения и в результате существенно сужает сферу применения коммерческого кредита.

Лизинг (от англ. leasing – аренда) представляет собой долгосрочную аренду машин, оборудования, транспортных средств, производственных сооружений (сроком от шести месяцев до нескольких лет) с возможностью их выкупа арендатором по истечении арендного договора. Помимо лизинга, в экономической практике развитых стран заключаются и другие виды контрактов по аренде оборудования.

Например, договоры по краткосрочной аренде машин и оборудования без права их последующего выкупа арендатором, называемые рентингом, и среднесрочные договоры, именуемые хайрингом.

Лизинговый договор заключается между приобретающей оборудование за собственный счет и сдающей его в аренду лизинговой компанией (лизингодателем) и арендатором, который вносит плату за использование данного оборудования (лизингополучатель). Нередки случаи, когда лизингодателем выступает производитель оборудования.

По истечении срока лизингового договора лизингополучатель либо возвращает лизингодателю арендованное имущество (имея возможность продлить договор аренды на более долгий срок), либо выкупает его по остаточной стоимости.

Коммерческое кредитование при помощи лизинга относится к категории долгосрочных кредитов. Различают следующие формы лизинговых контрактов.

Классический лизинг – форма лизингового договора, предусматривающая принятие на себя лизингополучателем всех расходов, связанных с содержанием и эксплуатацией арендованного оборудования.

Оперативный лизинг – форма лизинга, при которой лизингодатель несет полностью или часть расходов по содержанию и ремонту арендованного лизингополучателем оборудования.

Полный лизинг предусматривает, что лизингодатель принимает на себя полную ответственность за обслуживание, ремонт, замену объекта лизинговой сделки.

Возвратный лизинг (он же лиз-бэк, от англ. lease-back – обратная аренда) предусматривает сделку, при которой лизинговая компания выкупает оборудование у конкретного субъекта предпринимательской деятельности (либо производителя оборудования или в результате перехода заложенного ранее имущества по просроченной кредитной сделке) и передает его обратно данной фирме на условиях лизингового контракта. Такая форма получила определенное развитие в хозяйственной практике российских товаропроизводителей уже в конце 1980-х – начале 1990-х гг.

Банковский лизинг – сделка, при которой в качестве лизингодателя выступает банк или иной кредитный институт, приобретающий имущество по заказу лизингополучателя. Чаще всего данная форма используется в схемах финансового конструирования денежного потока заемщика, тесно связанного с данным банком или кредитным институтом. Участие банка в сделке не переводит его в категорию банковских кредитов, так как банковский институт в данном случае выполняет операцию, не относимую к числу классических банковских.

В зависимости от срока заключения лизингового контракта принято делить лизинговые договоры на две группы: операционный и финансовый.

При операционном лизинге срок действия арендного договора не покрывает нормативные сроки аренды оборудования, что предполагает его возврат лизингополучателем лизингодателю по окончании данного контракта. Последний имеет право вновь сдать данное оборудование в аренду.

Финансовый лизинг подразумевает возможность полного выкупа лизингополучателем арендованного имущества по истечении срока лизингового договора.

При этом арендатор должен в течение срока аренды выплатить лизингодателю сумму, покрывающую полную сумму амортизации данного объекта сделки, часть прибыли от использования данного оборудования, а также реальную остаточную стоимость оборудования.

Факторинг и форфейтинг. Факторинг (от англ. factoring или factor – посредник, агент) – вид финансовых услуг, возникший еще в XVI–XVII вв. в виде торгово-посреднических, а позже и кредитных услуг. В современной экономике предоставляется специализированными фактор-фирмами. Суть сделки состоит в приобретении фактор-фирмой права на взыскание долгов с должников до наступления официального срока их оплаты. При этом фактор-фирма выплачивает продавцу (держателю долга) сумму, составляющую 70–90 % от суммы причитающегося платежа. Оставшаяся часть суммы платежа перечисляется продавцу после оплаты должником своих обязательств, за вычетом дохода фактор-фирмы. В результате клиент фактор-фирмы получает возможность быстрее возвратить причитающиеся ему средства, продолжив нормальный производственный процесс.

Доход, полученный фактор-фирмой, принято называть факторинговой комиссией. Величина ее зависит от ряда параметров:

- величины сложившейся ставки по банковскому кредитованию;

- степени прозрачности данной сделки;

- степени известности компании, чьи обязательства приобретаются факторфирмой;

- предполагаемого срока оплаты долговых документов.

Различается несколько видов факторинговых сделок.

Конфиденциальный факторинг (от англ. confidentional factoring) заключается в проведении ограниченного круга традиционных финансовых операций со стороны фактор-фирмы своему клиенту: кредитования клиента до момента возврата долга и содействия в получении данного долга.

Конвенционный факторинг (от англ. conventional factoring) представляет собой финансовую сделку, при которой фактор-фирма принимает на себя исполнение целого набора услуг клиенту, не ограничиваясь лишь кредитованием клиента и содействием в получении долга. Заключив сделку конвенционного факторинга, клиент поручает фактор-фирме проведение бухгалтерского, страхового, кредитного, рекламного, юридического обслуживания, а также организацию сбыта продукции. Сам клиент, таким образом, ограничивается на вопросах производства продукции.

«Тихий», или «открытый» факторинг представляет собой сделку, по условиям которой клиент получает в фактор-фирме кредит в пределах 80 % от суммы выставленных денежных требований своим покупателям на условиях погашения данного кредита после получения расчета. В случае, если покупатель не производит оплату выставленных документов в установленный срок, клиент передает данный платеж факторской фирме для организации принудительного взыскания долга.

Особой разновидностью факторинга является форфейтинг.

Форфейтинг (от фр. а forfal – целиком, общей суммой) – форма кредитования экспортеров во внешнеторговых операциях путем продажи ими обязательств импортеров (покупателей) фирме-форфейтору.

В данной сделке, называемой также форфетированием, фирма-форфейтер выкупает у экспортера денежные долговые обязательства импортера по оплате купленного товара. Таким образом, производится досрочная, полная или частичная оплата внешнеторгового контракта, при этом экспортер уведомляет импортера о том, что расчет следует производить с фирмой-форфейтером.

К моменту исполнения расчета по сделке (выполнение долгового обязательства) импортер производит оплату на счета форфейтера, с одновременным извещением экспортера о проведенном расчете.

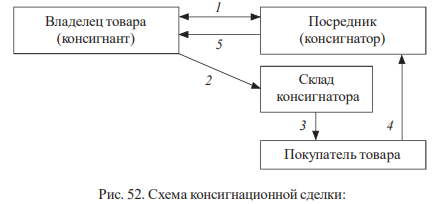

Консигнация (от лат. consignatio – письменное доказательство) представляет собой особый вид сделки, заключающийся в форме передачи владельцем товара (консигнантом) посреднику (консигнатору) товара на склад с целью его продажи последним. Право собственности на товар, вплоть до продажи его покупателю, принадлежит консигнанту. Он же несет все затраты на хранение товара и его предпродажную подготовку, однако ответственность за сохранность хранимого товара, рекламные затраты, маркетинговое исследование рынка осуществляются консигнатором за свой счет. На рис. 52 показана схема консигнационной сделки.

1 – заключение договора о консигнации; 2 – помещение товара на склад консигнатора; 3 – приобретение покупателем товара со склада консигнатора; 4 – проведение расчета за поставленный товар; 5 – расчет консигнатора с консигнантом

Консигнационные сделки применяются в случаях, когда на рынок поступает новый товар, сбыт которого не гарантирован и трудно прогнозируем. Посредник, получая товар на склад и обязуясь реализовать его, тем не менее не производит оплаты до факта продажи товара конечному потребителю. Именно в этом и заключается кредитная суть сделки.

Открытый счет представляет собой операцию, которая может производиться между компаниями, имеющими длительные отношения. Компания-продавец по просьбе компании-покупателя оформляет на нее открытый счет, т. е. производит отпуск товара без немедленной оплаты. Покупатель имеет возможность получить товар с отсрочкой платежа без оформления каждой конкретной кредитной сделки. Стороны оговаривают величину кредита, т. е. максимальную сумму задолженности, которую может разрешить поставщик покупателю. Покупатель периодически оплачивает товарные документы, выставляемые на него поставщиком за ранее поставленные товары, или, если существует такая договоренность, сам поставляет ему товар.

Банковский кредит можно отнести к одной из основных форм кредита в современном цивилизованном, экономически развитом обществе. Кредитором выступает банк или финансово-банковское учреждение, имеющее право на занятие кредитной деятельностью, заемщиком – любое юридическое лицо, занимающееся бизнесом и испытывающее временную потребность в финансовых ресурсах.

Цель заимствования кредита может быть также любой – как на поддержание или возобновление производства, так и на цели обмена или потребления.

Банковский кредит является денежной формой кредита. Можно выделить две особенности банковского кредита:

1) двойной обмен обязательствами, имеющий место при банковском кредитовании. Банк, совершая кредитную сделку, выдает, как правило, не собственные средств, а те, которые были переданы ему для хранения в виде депозитов. Таким образом, привлекая ресурсы на депозитные счета, банк принимает на себя обязательство вернуть средства депозитору по истечении определенного срока, а затем, уже от своего имени, размещает кредит и принимает обязательство заемщика на возврат выданной суммы. Подобного обмена обязательствами нет ни в одной другой хозяйственной сделке;

2) банковский кредит носит производственный характер, что означает необходимость использования его в процессе воспроизводства капитала. Банк, выдавая кредит, предусматривает возврат ссуженной стоимости с определенным приростом в виде ссудного процента. Источником данного прироста является прибавочная стоимость, возникающая в производственном процессе.

Банковский кредит может быть классифицирован по видам, учитывая следующие характеристики:

- срок кредитования;

- отрасль экономики, использующая кредит;

- цель кредитования;

- объект кредитования;

- порядок обеспечения;

- порядок предоставления;

- способ предоставления.

1. В зависимости от сроков кредитования банковский кредит классифицируется как кратко-, средне- и долгосрочный.

Принято считать, что к краткосрочным кредитам относят сделки со сроком погашения до одного года. Краткосрочные кредиты призваны в первую очередь обслужить кругооборот оборотного капитала заемщика, покрыть возникающие сложности в его ликвидной позиции, помочь в решении текущих финансовых задач.

В экономически развитых странах получили распространение онкольные кредиты. Онкольный кредит (от англ. lone on call – ссуда до востребования) представляет собой краткосрочный кредит, который не имеет точной даты погашения и должен быть возвращен банку по первому требованию.

К среднесрочным кредитам относят ссуды со сроком погашения более одного года, но не свыше 3 лет. В различных странах предельная граница определения среднесрочности кредита может варьироваться (в Германии – 6, в США – 8 лет и т. д.).

Долгосрочными считаются кредиты со сроком погашения более трех лет.

Как среднесрочные, так и долгосрочные кредиты могут использоваться заемщиками в качестве источника покрытия инвестиционных потребностей.

2. В зависимости от отрасли экономики, в которую направляется кредит, его можно подразделить на промышленный, сельскохозяйственный, торговый, межбанковский, а также предоставляемый органам государственной власти.

Кредит, предоставленный промышленным компаниям, в свою очередь, можно классифицировать как инвестиционный и текущий. Инвестиционные кредиты направляются на цели развития производственного комплекса, что требует привлечения значительных сумм на достаточно длительный срок. Текущие кредиты направлены на покрытие временных финансовых разрывов в кругообороте ресурсов промышленной компании.

Сельскохозяйственные кредиты, как правило, не отличаются значительными суммами, но носят сезонный характер. Связано это с сезонностью сельскохозяйственного производства.

Ссуды, предоставляемые предприятиям торговли, посредническим организациям предприятиям сферы услуг и прочим посредникам составляют группу торговых кредитов. Отличительной чертой этих ссуд является быстрый оборот вложенного капитала, достаточно высокая прозрачность и предсказуемость сделок.

Межбанковские кредиты отражают перетекание капитала внутри банковской системы.

Кредиты, предоставленные органам государственной власти, можно отнести к категории надежных вложений.

3. Исходя из целей кредитования, все выдаваемые ссуды можно классифицировать как целевые и нецелевые.

Целевые, или связанные, кредиты составляют основную массу ссуд, выдаваемых банковским сообществом. При заключении кредитного договора банк и заемщик указывают конкретную цель кредитования. Это необходимо, так как перед тем, как выдать ссуду, банк самостоятельно просчитывает эффективность мероприятий, на которые клиент испрашивает деньги. Если полученные средства будут направлены заемщиком на другие цели, все предварительные расчеты срока возвращения кредита теряют смысл.

Нецелевые кредиты, которых значительно меньше, еще называют несвязанными. Данные ссуды выдаются на короткий срок (как правило, до 3 месяцев).

Зачастую несвязанные кредиты предоставляются банком таким клиентам, которые связаны с банком капиталом или участием в совместных проектах. В этом случае кредит называют партнерским.

4. Одна из существенных характеристик кредита – объект кредитования.

Объектом кредитования могут быть товарно-материальные ценности, производственные затраты или разрыв в платежном обороте.

Чаще всего объектом кредитования являются товарно-материальные ценности. В этом случае заемщик испрашивает кредит для приобретения конкретных товаров, необходимых ему для продолжения производственного процесса.

Такие кредиты более всего характерны для отраслей, в конечной продукции которых велик удельный вес сырья, комплектующих деталей, полуфабрикатов. В тех отраслях, где эта доля невелика (например, сельское хозяйство, наукоемкие и высокоинтеллектуальные производства), основную долю в себестоимости занимают производственные затраты, которые и становятся объектом кредитования.

На цели покрытия разрыва в платежном обороте хозяйствующего субъекта могут испросить кредит любые предприниматели. Данный разрыв может быть вызван неблагоприятными изменениями конъюнктуры рынка, временными финансовыми трудностями и массой иных причин.

5. Большое значение для классификации банковских кредитов имеет исследование порядка и механизма обеспечения выдаваемой ссуды. Порядок обеспечения связан с объектом кредитования. В этой связи можно выделить обеспеченные и необеспеченные кредиты.

Обеспеченные кредиты представляют собой такую группу ссудных обязательств, в которой исполнение должником кредитного договора подкреплено какими-либо имущественными правами. Объектом обеспечения может быть:

– имущество или имущественные права заемщика. В этом случае должник закладывает или определенное имущество (зачастую именно то, которое он приобретает за счет кредита), или свои права на какую-либо собственность (материальную или интеллектуальную). Данный порядок обеспечения применяется, как правило, при крупных кредитах, выдаваемых на значительный срок;

– гарантия или поручительство третьей стороны. Такой вид обеспечения чаще всего принимается при мелких и средних кредитах, выдаваемых на малые сроки.

Необеспеченные кредиты, называемые также бланковыми, представляют собой вид сделок, заключаемых банком с компанией, которая имеет длительные деловые отношения с банком и обладает высокой платежеспособностью или является аффилированным лицом по отношению к банку.

6. Классификация банковских ссуд в зависимости от порядка их предоставления предполагает однократную выдачу кредита или открытие кредитной линии.

Однократная выдача кредита осуществляется в случае заключения между сторонами (банком и заемщиком) договора с условием открытия простого ссудного счета, предполагающего проведение одной расходной операции. Это самый простой способ выдачи кредита.

Кредитная линия предполагает, что клиент может получить денежные средства в необходимый ему момент времени и в требуемой (но заранее согласованной с кредитором) сумме без дополнительного документарного оформления. Самые распространенные кредитные линии оформляются в виде возобновляемого, револьверного или контокоррентного кредита.

Возобновляемый кредит (иногда его называют вечнозеленый) предполагает, что банк и клиент оговаривают предельную сумму долга, в рамках которой заемщик может в любое время получить денежные средства или погасить полностью или частично ранее взятые обязательства. Банком при данном кредите устанавливается не общая сумма получаемых средств, а только предел текущей задолженности.

Револьверный кредит, в отличие от возобновляемого, хотя и позволяет клиенту неоднократно обращаться в банк за ссудой, предусматривает установление предела сумм взятых кредитов. Если клиент оформил ссуду в каком-либо определенном размере, он может получить ее несколькими партиями, или траншами.

Размер каждого последующего транша определяется разницей между установленной суммой кредита и суммой ранее полученных траншей. Сумма не может увеличиться, даже если клиент к данному моменту погасил все ранее взятые транши кредитной сделки.

Контокоррентный кредит предоставляется банком своему постоянному клиенту с условием, что по нему будут учитываться не только ссудные, но и все прочие расчетно-платежные операции заемщика. Как правило, при открытии данного счета клиент закрывает расчетный счет. Суть контокоррентного счета заключается в автоматическом кредитовании клиента банком в случае недостатка средств на счете, однако все поступающие платежи в его пользу сразу же зачисляются на этот же счет и идут в погашение ранее выданного кредита. Стороны отдельно оговаривают предельную величину кредитной задолженности заемщика.

7. В зависимости от способа предоставления кредита можно выделить кредиты по фактическим расходам и платежные.

Кредит по фактическим расходам направлен на возмещение затрат, уже произведенных заемщиком. В данном случае банк перечисляет на расчетный счет клиента некоторую сумму, адекватную уже произведенным затратам (подтвержденную документально) по кредитуемому мероприятию.

Платежный кредит предполагает оплату банком расчетных документов, выставленных поставщиками на имя плательщика, оформившего с банком кредитный договор.

Потребительский кредит, в отличие от банковского, может быть выдан как деньгами, так и товаром, а это значит, что он представляет собой смешанную, товарно-денежную форму кредита.

Главной особенностью потребительского кредита является то, что он предоставляется населению. Кредитором может выступать либо коммерческий банк или небанковская кредитная организация, либо промышленная или торговая компания, заинтересованная в расширении сбыта своей продукции. В первом случае кредит предоставляется в денежной форме, во втором – в товарной.

Вне зависимости от формы потребительского кредита, его целью является расширенное потребление материальных благ в обществе.

Специфические черты потребительского кредита, отличающие его от иных форм (в первую очередь банковского и коммерческого), таковы:

- кредит направлен на расширение потребления товара, а не на производственные цели;

- относительно малый размер кредита и персонифицированная система определения кредитоспособности заемщика;

- залогом по ссуде чаще всего выступает кредитуемое имущество.

Несмотря на потребительскую, а не производственную направленность, влияние этой формы кредита на состояние и перспективы развития национальной экономики весьма существенно. Известно, что объем производства в условиях рыночной экономики в первую очередь зависит от объема потребления. Основным фактором, предопределяющим размеры потребления, является платежеспособный спрос со стороны населения и предпринимателей. Платежеспособный спрос складывается из двух составляющих: собственные средства граждан и заемные ресурсы. Таким образом, система потребительского кредитования способствует увеличению спроса со стороны населения на товары и услуги и, следовательно, росту объемов производства.

Всю совокупность потребительских кредитов можно условно разделить на кратко-, средне- и долгосрочные.

Краткосрочные потребительские кредиты предоставляются в виде ссуды на покупку потребительских товаров, а также без привязки к конкретной сделке.

Срок ссудной сделки, как правило, не превышает одного года.

Группу среднесрочных потребительских кредитов могут представлять кредиты на покупку населением предметов длительного пользования: автомобилей, сложной бытовой техники, мебели. Данные ссуды относятся к разряду погашаемых в рассрочку (installment credit). Максимальный срок кредитования отличается в разных странах: во Франции – 4 года, Великобритании, США – 5 лет, Германии – 6 лет и т. д.

К числу долгосрочных потребительских кредитов относятся ссуды со сроком погашения более 5 лет. В этой группе чаще встречается два вида сделок: кредитование воспроизводства рабочей силы и ипотечное кредитование.

Кредитование воспроизводства рабочей силы представлено широкой гаммой образовательных кредитов. Средний срок погашения ссуд устанавливается в пределах 10 лет.

Ипотечный кредит является самой долгосрочной ссудной сделкой с участием населения. Ипотека (от греч. hypotheke – залог) – это особый вид сделок, направленных на кредитование под залог недвижимого имущества и земли сроком до 30 лет.

Государственный кредит – это совокупность денежных кредитных отношений, при которых одной из сторон выступает государство. В зависимости от целевого назначения сделки государство может быть кредитором или заемщиком.

Когда государство заимствует средства у предпринимателей и граждан, оно исполняет роль заемщика на финансовом рынке. В этом случае речь идет о государственном кредите в пассивной форме. Сделки оформляются в виде займов (облигации или казначейские векселя), что представляет собой цивилизованную форму покрытия бюджетного дефицита. Непосредственно функции заемщика при данной форме кредита возлагаются на Министерство финансов или иной институт, исполняющий его обязанности (например, казначейство, как в США). Кредиторами, помимо резидентов страны-заемщика, могут быть иностранные граждане или предприниматели (данный вопрос регулируется национальным законодательством каждой страны).

Основная доля государственных заимствований формируется в ценных бумагах. Данные бумаги в большинстве случаев являются эмиссионными.

Эмиссионная ценная бумага представляет собой такой вид обязательств, который характеризуется одновременно следующими признаками:

- закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением формы и порядка, установленных действующим законодательством;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Государственные ценные бумаги можно классифицировать по ряду признаков:

- По форме организации эмиссии ценных бумаг: документарная и бездокументарная.

При документарной форме эмиссии ценной бумаги право собственности на имущественные ценности устанавливается на основании оформленного надлежащим образом сертификата ценной бумаги или на основании записи по счету депо. Данный счет отражает проведение операций по хранению ценных бумаг.

Организации, ведущие счета депо, называются депозитариями. Сертификат, а также решение о выпуске ценной бумаги являются основными документами, удостоверяющими права, закрепленные ценной бумагой, при проведении выпуска в документарной форме. Сертификат может удостоверять одну, несколько или все ценные бумаги с одним государственным регистрационным номером.

В случае бездокументарной эмиссии ценных бумаг владелец устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг или, в случае их депонирования, на основании записи по счету депо. Документом, удостоверяющим права, закрепленные ценными бумагами, при проведении выпуска в бездокументарной форме, является решение о выпуске ценных бумаг.

- По срокам обращения государственные ценные бумаги делятся на кратко-, средне- и долгосрочные.

Краткосрочные бумаги предполагают обращение на срок от нескольких дней до одного года. Основным используемым инструментом обращения в данном случае выступают казначейские векселя или краткосрочные облигации.

К числу среднесрочных обязательств относятся бумаги, обращающиеся от одного года до пяти лет, называемые нотами.

Обязательства, обращающиеся более пяти лет, принято считать долгосрочными, или бонами.

- По способу выплаты дохода государственные ценные бумаги можно разделить на процентные, дисконтные, выигрышные и смешанные.

Процентные бумаги предусматривают, что эмитент выплачивает доход инвестору (покупателю бумаги) в виде процента от номинальной стоимости данного обязательства. Такой способ формирования дохода инвестора чаще всего используется применительно к средне- и долгосрочным бумагам.

Дисконтные бумаги предполагают, что доход инвестора формируется как разница между ценой приобретения ценной бумаги и ценой ее продажи следующему инвестору или погашения, при выкупе эмитентом. Дисконт (от англ. discount – скидка) может формироваться следующим образом. Инвестор покупает государственную ценную бумагу, например, за 950 руб., а продает ее затем за 1000 руб.

Разница в ценах, т. е. доход инвестора, составит 50 руб. Так формируется доход по краткосрочным долговым обязательствам.

Выигрышные бумаги предусматривают, что доход владельцам государственных обязательств формируется преимущественно в товарной форме и распределяется в результате розыгрыша.

Смешанный вариант выплаты дохода инвестору предполагает, что выигрышный способ комбинируется с процентным или дисконтным с целью дополнительного стимулирования покупателей к приобретению ценных бумаг.

- По способу обращения государственные ценные бумаги можно подразделить на рыночные и нерыночные.

Рыночные бумаги предусматривают возможность свободного обращения на вторичном рынке, т. е. переход от одного инвестора к другому без согласия эмитента. Рыночные бумаги можно разделить на две группы в зависимости от порядка обращения: на предъявительские и ордерные. Предъявительские бумаги предполагают возможность простой передачи долгового документа от одного владельца другому путем вручения. Ордерные бумаги предусматривают оформление акта передачи данной ценности путем совершения передаточной надписи.

К числу нерыночных бумаг относят такие обязательства, которые предусматривают ограниченное обращение, ограниченное только эмитентом и единственным инвестором. Данные бумаги не могут быть проданы третьей стороне без согласия эмитента и представляют собой способ консолидации сбережений населения посредством сберегательных, инвестиционных бон, сертификатов и иных инструментов.

В активной форме государственный кредит существует в виде кредитования государством в лице Центрального банка или Министерства финансов конкретных предприятий, организаций, выполняющих государственный заказ, выпускающих социально значимую продукцию или претворяющих в жизнь определенные стратегические программы. Цена данного кредита, как правило, значительно ниже сложившегося на рынке уровня.

Разновидностями государственного кредитования (именуемого централизованным кредитованием) субъектов хозяйственной деятельности могут быть:

– прямое государственное кредитование конкретных хозяйствующих субъектов, когда кредитором выступает Центральный банк или Министерство финансов и ссужает средства на более льготных условиях, чем те, которые сложились на рынке;

– инвестиционный налоговый кредит, представляющий собой предоставляемую государством льготу по уплате налога на прибыль в случаях, когда она направляется на реализацию инвестиционных или иных социально значимых проектов;

– налоговый кредит, предоставляемый государством хозяйствующим субъектам в виде отсрочки (рассрочки) по уплате налогов;

– выданные гарантии и поручительства. Данная форма поддержки хозяйствующих субъектов используется органами государственной власти и управления в рамках выделенных полномочий с целью реализации важных экономико-социальных проектов. При этом конкретными инвесторами выступают частные предприниматели, а государство является гарантом и страховщиком возможных экономических или правовых рисков.

Международный кредит представляет собой такую форму кредита, когда одной из сторон по сделке выступает нерезидент. Резидент (от лат. residens – сидящий, остающийся на месте) – юридическое или физическое лицо, постоянно зарегистрированное или постоянно проживающее в данной стране. Таким образом, международный кредит может быть квалифицирован как сделка между резидентом и нерезидентом.

Рассматриваемая форма кредита достаточно сложна и многогранна. Кредитная сделка может носить как денежный, так и товарный характер, участниками могут быть как государство, так и банки или иные участники хозяйственных отношений. В зависимости от состава и целей заключаемых кредитных сделок они могут быть классифицированы на три основные группы:

- международные политические или межправительственные кредиты;

- межгосударственные кредиты на коммерческой основе;

- международные фирменные кредиты.

1. Участниками политических или межправительственных займов являются официальные институты, отражающие финансовые аспекты деятельности государств, или международные межправительственные организации. Заемщиком по данному кредиту выступает правительство какой-либо страны в лице Министерства финансов или, в ряде случаев, Центральный банк. К числу кредиторов относятся Министерство финансов или Центральный банк другой страны, международный финансово-кредитный институт (МВФ, МБРР, региональные подразделения названных организаций).

Отличительной чертой кредитов, выдаваемых в рамках данной группы, является скрытый характер получения прибыли кредитором. Предоставляя заем, правительство страны-кредитора может выставить какие-либо условия, принятие которых страной-заемщиком позволит ей получить денежные средства или товарно материальные ценности на льготных условиях. Зачастую условия таких кредитов предусматривают принятие политических решений в пользу страны-кредитора или третьих стран, создание льготных условий для иностранных компаний на внутреннем рынке, допуск внешних инвесторов в стратегические отрасли экономики или ряд иных условий.

Политические кредиты предоставляются в основном с условием расходования их в стране-кредиторе, т. е. направлены на расширение рынка сбыта собственных товаров. В этом случае в Центральном банке страны-кредитора открывается ссудный счет, с которого производится оплата счетов, выставляемых компаниями, поставляющими товары в страну-заемщика. Такой порядок позволяет избежать нецелевого использования выделенных ресурсов.

В некоторых случаях межправительственный кредит может быть предоставлен непосредственно в товарной форме. Это происходит в ситуациях поставки продовольственных товаров или предметов первой необходимости в кризисных ситуациях.

Особенно активное развитие межправительственного кредитования приходится на период после Второй мировой войны. Разделение мира на два враждующих политических блока, привлечение союзников с помощью дешевых кредитов привели к формированию большой группы стран, которые не могли (или не хотели) обслуживать собственный внешний долг. Для оказания политического давления на таких должников в 1956 г. был создан Парижский клуб кредиторов, объединивший страны-кредиторы. С 1997 г. в данный клуб включена и Россия.

2. Важная роль в международном кредитовании отводится межгосударственному кредитованию правительств на коммерческой основе. Данные операции отражают кредитные сделки, при которых заемщиком выступает правительство какой-либо страны, а кредитором – негосударственная компания или организация из другой страны.

Эта группа международных кредитов уже не носит столь явного политического характера. Целью кредитования является расширение сбыта собственной продукции компанией-кредитором, расширение территории экономического влияния или прямое получение прибыли посредством назначенных процентов. К числу кредиторов в данном случае можно отнести банки, крупные промышленные корпорации, иные производственные и финансовые объединения.

Широкое распространение частного банковского кредитования правительств других стран привело к объединению кредиторов в Лондонский клуб кредиторов.

Эта организация, как и Парижский клуб кредиторов, объединяет усилия кредиторов и проводит согласованную политику с целью взыскания с заемщиков как самих кредитов, так и процентов по ним.

3. Наиболее широко представительство в группе международного фирменного кредита. В этой группе ссудных сделок принимают участие банки, товаропроизводители всех отраслей экономики, вне зависимости от размера собственного капитала, объединения товаропроизводителей, а также государство.

Роль государства в этом случае заключается во всемерном поощрении и расширении экспортных операций. С этой целью создаются экспортно-импортные банки, главной целью которых является кредитование иностранных фирм, осуществляющих покупку разнообразных товаров в стране-кредиторе.

Одним из самых развитых сегментов международных фирменных кредитов являются межбанковские ссуды. Эта мобильная кредитная группа отражает текущую ситуацию, складывающуюся в стране-экспортере и стране-импортере денежного капитала и позволяет оценить перспективы их дальнейшего развития.

Современный мир сложно представить без системы международного кредитования. Ее значимость определяется следующими факторами:

- ускоряются взаимные расчеты на мировых товарных и финансовых рынках;

- концентрируется и централизуется капитал как в территориальном аспекте, так и в отраслевом;

- выравниваются финансовые показатели деятельности в разных сферах приложения капитала.